Geçtiğimiz günlerde akranlarım ve bizden 10 ila 12 yaş daha genç arkadaşların da bulunduğu bir masadaydım.

O güne kadar çok da farkında olmadığımız yaş farkı, aynı yaşta olduğum bir arkadaşımın şu cümlesiyle kendini gösterdi: Yıllar önce arabayı 60 bin liraya sattığımızda, 'Ev mi alsak yeni bir ikinci el araba mı?' diye aile arasında tartışmıştık.

Masada acı bir gülümsemeyle gelen kısa bir sessizlik oldu.

Zira hepimiz, ortalama ev fiyatlarının 1,2 milyon liraya ulaştığı bir gerçeklikte yaşıyorduk.

Daha genç arkadaşların şaşkınlıkları arasında yaşı bana yakın olanlar, devlet memuru babalarının emeklilik maaşıyla nasıl yazlık aldıklarını anlatmaya devam ediyordu.

fazla oku

Bu bölüm, konuyla ilgili referans noktalarını içerir. (Related Nodes field)

Sosyal Güvenlik Uzmanı Özgür Erdursun'un paylaştığı şu tweeti geliyor aklıma: Ülkemizde en yüksek ücretle, özel sektörde çalışan bir kişi 25 yıl için maksimum 269 bin lira kıdem tazminatı alabilir.

En düşük ikinci el araç fiyatının 300 bin lira olduğu Türkiye'de, 25 yıllık emeğiniz bir araba alamıyor anlamına geliyor bu. Ya da eskiden belki iki ev alabileceğiniz 269 bin lira, son günlerin trendi "tiny house"una bile yetmiyor.

Peki 3 milyonluk, 5 milyonluk evler nasıl satılıyor?

Beş yılda üç kat hızlanan yabancıya konut satışı ve yüksek gelirlilerin emlak talebini bir kenara koyarsak yurdum insanına bu evleri aldıran dürtünün adı "Bugün almazsam yarın daha pahalı olacak" endişesi.

Enflasyonun ve kurun yükseldiği ortamda tüketici, parasını korumak adına, hiç planında olmasa bile başka bir yatırım alanına yöneliyor.

Yarın hiçbir şeyi bugünkü fiyatından bulamayacağına inanan tüketicinin yöneldiği öncelikli yatırım alanı gayrimenkul. Bu gayrimenkulü ve daha pek çok ihtiyacını almak için başvurulan öncelikli yöntem ise borçlanma.

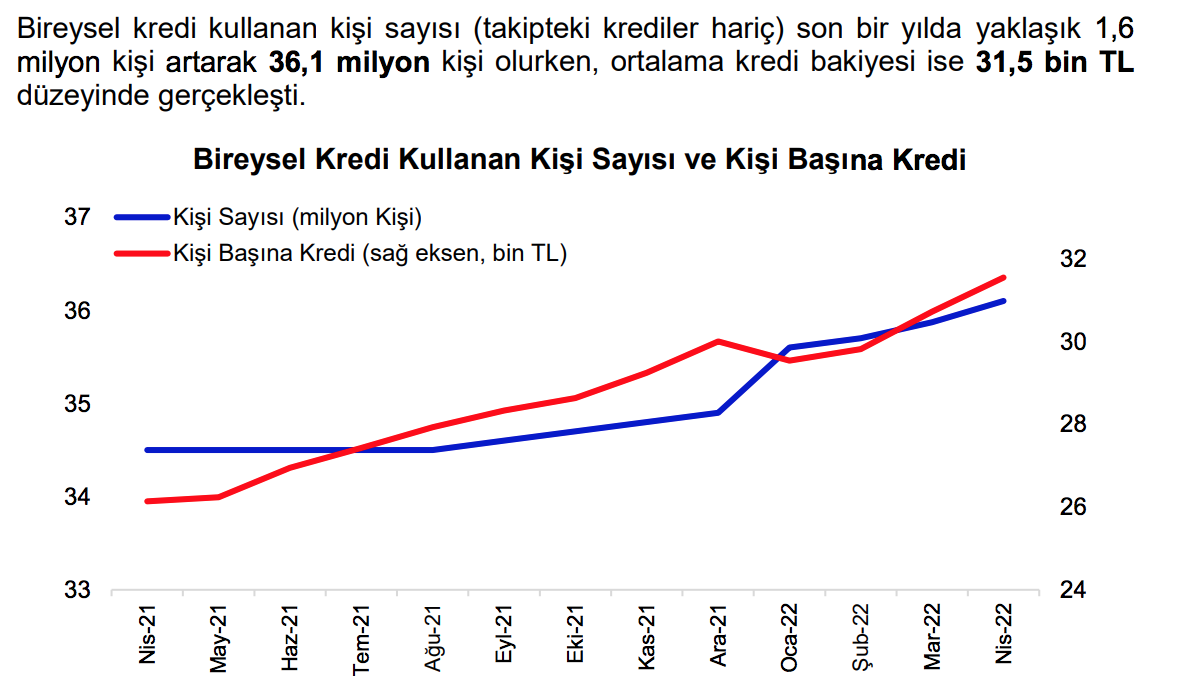

Her iki kişiden biri borçlu

Türkiye Bankalar Birliği'nin (TBB) verilerine göre ihtiyaç, konut, taşıt ve kredi kartlarının toplamından oluşan bireysel kredileri kullanan kişi sayısı son bir yılda 1,6 milyon kişi arttı ve 36,1 milyon kişi oldu.

Türkiye'nin 18 yaş üstü nüfusu yaklaşık 60 milyon. Bu, her iki kişiden birinin ya da her 100 kişiden 60'nın kredi borcu olduğunu gösteriyor.

Bankacılık Düzenleme ve Denetleme Kurulu (BDDK), Nisan 2022 itibarıyla takipteki tüketici kredileri ve kredi kartı borçlarının toplamını 26 milyar 794 milyon lira seviyesinde açıkladı.

Hanehalkının borcu 1,1 trilyon liranın üzerinde

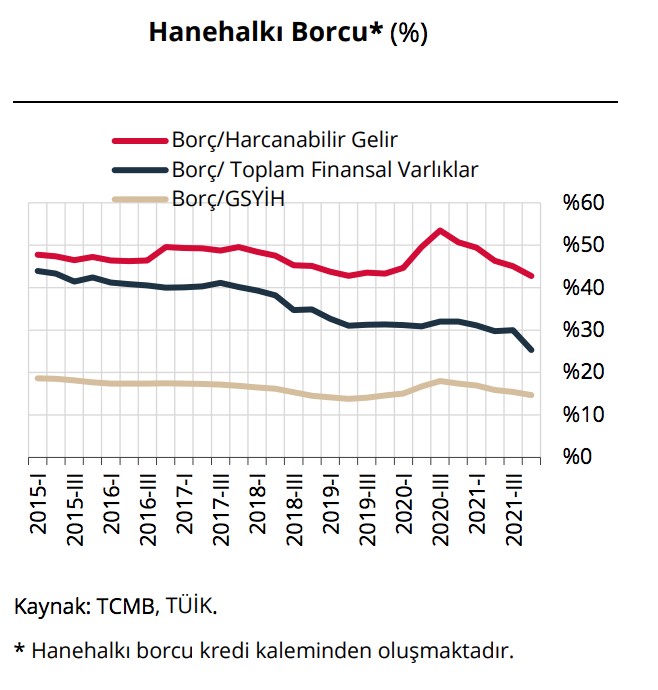

Detaylara inmeden önce Türkiye Cumhuriyet Merkez Bankası'nın internet sitesinde yayınladığı hanehalkı borçluluğuna bakalım.

TCMB'nin verilerine göre 2021 sonu itibarıyla Türkiye'de hanehalkının elinde tuttuğu varlığın değeri 4,1 trilyon lira. Bunların arasında mevduatlar, altın, hisse senetleri ve tahviller var. Yükümlülükleri yani borçları ise 1 trilyon 95 milyar lira.

TTB'ye göre Nisan 2022 itibarıyla bireysel kredilerin değeri son bir yılda yüzde 26 arttı ve 1trilyon 137 milyar lira oldu.

Her 100 birim harcanabilir gelirden 43'ü borç

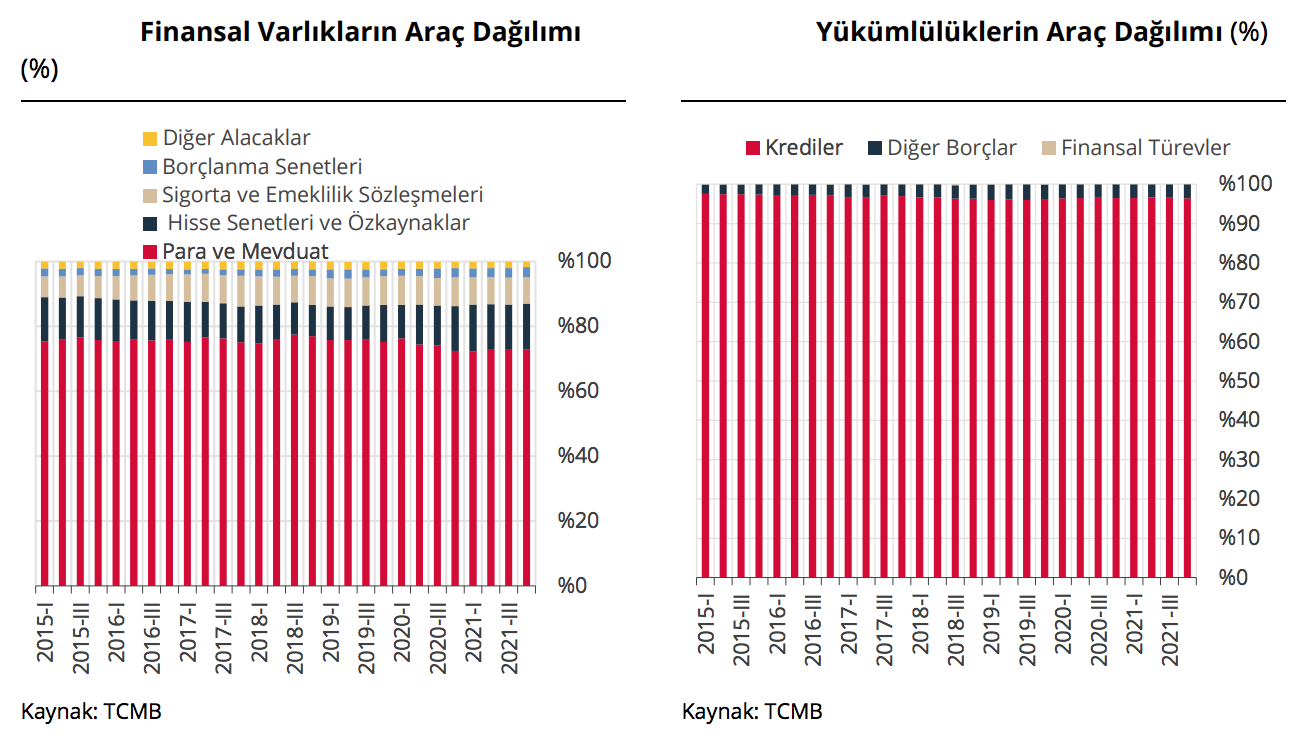

TCMB'nin en son açıkladığı 2021 dördüncü çeyrek Finansal Hesaplar Raporu'na göre finansal varlıklarında en temel araç yüzde 73 dolayındaki payı ile para ve mevduat olup, bunu hisse senetleri ve özkaynaklar izliyor. Hanehalkı yükümlülükleri incelendiğinde ise tamamına yakınını krediler oluşturuyor.

Hanehalkının borcunun harcanabilir gelire oranı ise yüzde 43. Yani her 100 gelirden 43'ü borca gidiyor.

Peki sıradan vatandaş, kullandığı krediyi nerede harcıyor?

BDDK'nın açıkladığı Nisan 2022 verisine göre tüketici kredilerinin değeri 827 milyar 451 milyon lira.

Bu kredilerde aslan payı ihtiyaç kredilerine (488 milyar 905 milyon lira) ait. İkinci sırayı 321 milyar 58 milyon lira ile konut kredileri alırken, taşıt kredilerinin toplamı 17 milyar 487 milyon lirayı buldu.

Kullanılan kredilerin yüzde 90'ından fazlası Türk lirası cinsinden. Ancak yabancı para cinsinden krediyi tercih edenler de var. Örneğin konut kredilerinin 90 milyon lirası, döviz karşılığı olan krediler.

Bunun yanı sıra bireysel kredi kartlarının değeri 243 milyar 113 milyon lira.

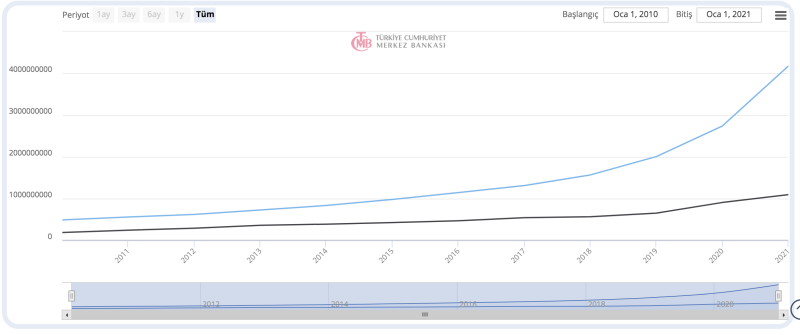

Tüketici kredileri 20 yılda 420 kat arttı

Bankacılık Düzenleme ve Denetleme Kurulu'nun verilerine göre 2002'den bu yana her yılın son ayındaki ve Nisan 2022'deki kredilerin durumu şu şekilde:

| Konut Kredileri (TL) | Taşıt Kredileri (TL) | İhtiyaç Kredileri (TL) | Kredi Kartları (TL) | |

| Aralık 2002 | 266 milyon | 472 milyon | 1 milyar 235 milyon | 4 milyar 335 milyon |

| Aralık 2003 | 506 milyon | 1 milyar 655 milyon | 3 milyar 169 milyon | 7 milyar 30 milyon |

| Aralık 2004 | 2 milyar 8 milyon | 3 milyar 974 milyon | 5 milyar 850 milyon | 13 milyar 717 milyon |

| Aralık 2005 | 11 milyar 847 milyon | 6 milyar 220 milyon | 9 milyar 877 milyon | 17 milyar 259 milyon |

| Aralık 2006 | 21 milyar 881 milyon | 6 milyar 469 milyon | 17 milyar 389 milyon | 21 milyar 526 milyon |

| Aralık 2007 | 30 milyar 48 milyon | 5 milyar 903 milyon | 29 milyar 21 milyon | 27 milyar 103 milyon |

| Aralık 2008 | 35 milyar 306 milyon | 5 milyar 280 milyon | 33 milyar 384 milyon | 33 milyar 990 milyon |

| Aralık 2009 | 42 milyar 45 milyon | 4 milyar 314 milyon | 43 milyar 779 milyon | 36 milyar 576 milyon |

| Aralık 2010 | 58 milyar 831 milyon | 5 milyar 635 milyon | 62 milyar 466 milyon | 43 milyar 582 milyon |

| Aralık 2011 | 73 milyar 269 milyon | 7 milyar 359 milyon | 86 milyar 390 milyon | 55 milyar 489 milyon |

| Aralık 2012 | 85 milyar 128 milyon | 8 milyar 42 milyon | 100 milyar 200 milyon | 71 milyar 593 milyon |

| Aralık 2013 | 109 milyar 680 milyon | 8 milyar 531 milyon | 129 milyar 304 milyon | 83 milyar 806 milyon |

| Aralık 2014 | 125 milyar 371 milyon | 6 milyar 832 milyon | 149 milyar 340 milyon | 74 milyar 126 milyon |

| Aralık 2015 | 143 milyar 248 milyon | 6 milyar 448 milyon | 156 milyar 149 milyon | 78 milyar 702 milyon |

| Aralık 2016 | 163 milyar 734 milyon | 6 milyar 719 milyon | 166 milyar 939 milyon | 82 milyar 384 milyon |

| Aralık 2017 | 191 milyar 426 milyon | 7 milyar 203 milyon | 198 milyar 578 milyon | 91 milyar 101 milyon |

| Aralık 2018 | 188 milyar 31 milyon | 6 milyar 528 milyon | 204 milyar 787 milyon | 104 milyar 786 milyon |

| Aralık 2019 | 199 milyar 88 milyon | 7 milyar 70 milyon | 260 milyar 340 milyon | 117 milyar 896 milyon |

| Aralık 2020 | 278 milyar 250 milyon | 11 milyar 787 milyon | 385 milyar 916 milyon | 144 milyar 731 milyon |

| Aralık 2021 | 298 milyar 896 milyon | 13 milyar 111 milyon | 464 milyar 741 milyon | 209 milyar 948 milyon |

| Nisan 2022 | 321 milyar 58 milyon | 17 milyar 487 milyon | 488 milyar 905 milyon | 243 milyar 113 milyon |

| (*) 2015 yılına kadar ihtiyaç kredileri, "ihtiyaç" ve "diğer" krediler başlıklarının toplamı. 2015 ve sonrasında ise yalnızca "ihtiyaç kredileri" başlığıyla hesaplanıyor | ||||

Yukarıdaki tabloya göre 2002'nin aralık ayında sadece 1 milyar 973 milyon lira olan tüketici kredileri, Nisan 2022 itibarıyla 827 milyar 451 milyon liraya ulaştı. Bu tüketici kredilerinin 20 yılda 420 kat artması anlamına geliyor.

2002'de 266 milyon lira olan konut kredileri yıllar içerisinde katlanarak arttı. Örneğin, 2004 yılında 2 milyar lira seviyesinde olan konut kredilerinin bir sonraki yıl beş kattan fazla yükseldiği görülüyor. Bugünkü seviyesi ise 321 milyar lira.

Diğer kredi türlerine göre istikrarlı şekilde artmayan bir tek taşıt kredileri var. 2008 küresel krizi ve dört yıl önceki kur krizi sonrası düştüğü görülen taşıt kredileri, son olarak 2018'de 6,5 milyar lira seviyesini görmüş. Bugün ise 17 milyar 487 milyon lira değerinde.

İnsanların en fazla tercih ettiği ihtiyaç kredilerinde ise 20 yılda 395 kat artış var. Yine 2002'de 4 milyar 335 milyon lira değerinde olan kredi kartları, bugün 243 milyar lirayı aşmış durumda.

Takipteki tüketici kredileri 20 milyar liranın üzerinde

Gelelim çok daha kritik bir konu olan takipteki kredilere.

Koç Üniversitesi Öğretim Üyesi Prof. Dr. Selva Demiralp'ın BBC Türkçe için kaleme aldığı makaleye göre takipteki alacaklar, bankanın bir süredir ödeme alamadığı ve kredinin tamamının ödenmesinden ümidini kesip gözden çıkardığı miktar kadar provizyon ayırması gereken kredileri gösteriyor.

Takipteki alacakların bankaları temkinli olmaya ve kredi arzını kısmaya itebileceğini söyleyen Demiralp, “Krediler sadece yatırımlar için değil günlük aktivitenin finansmanı için de gerekli olduğundan krediler kanalının durması daha fazla firmayı iflasın eşiğine sürükleyebilir” diyor.

BDDK'nın verilerine göre takipteki tüketici kredilerinin değeri 20 milyar 191 milyon lira. Bu değer, toplam kullanılan taşıt kredilerinden fazla.

Tüketici kredilerinin tamamının 827 milyar 451 milyon lira olduğu düşünüldüğünde, takipteki tüketici kredileri, toplam tüketici kredilerinin yüzde 2,4'ü.

Kredi kartlarına baktığımızda; bireysel kredi kartlarının değeri 243 milyar 113 milyon lira. Takipteki kredi kartlarının değeri ise 6 milyar 602 milyon lira. Yani yüzde 2,72.

Takibe düşen tüketici kredileri ve bireysel kredi kartları toplamı 26 milyar 794 milyon lira. Bu değer ise yıllar içinde şu şekilde değişti:

| Takipteki tüketici kredileri ve bireysel kredi kartları toplamı (TL) | |

| Aralık 2002 | 278 milyon |

| Aralık 2003 | 353 milyon |

| Aralık 2004 | 725 milyon |

| Aralık 2005 | 1 milyar 555 milyon |

| Aralık 2006 | 2 milyar 124 milyon |

| Aralık 2007 | 2 milyar 822 milyon |

| Aralık 2008 | 4 milyar 446 milyon |

| Aralık 2009 | 8 milyar 293 milyon |

| Aralık 2010 | 7 milyar 430 milyon |

| Aralık 2011 | 6 milyar 649 milyon |

| Aralık 2012 | 8 milyar 75 milyon |

| Aralık 2013 | 9 milyar 828 milyon |

| Aralık 2014 | 12 milyar 445 milyon |

| Aralık 2015 | 17 milyar 196 milyon |

| Aralık 2016 | 18 milyar 856 milyon |

| Aralık 2017 | 17 milyar 507 milyon |

| Aralık 2018 | 17 milyar 795 milyon |

| Aralık 2019 | 19 milyar 639 milyon |

| Aralık 2020 | 16 milyar 931 milyon |

| Aralık 2021 | 24 milyar 404 milyon |

| Nisan 2022 | 26 milyar 794 milyon |

Yukarıdaki tabloya göre takipteki krediler, 20 yılda 96 kat artarak 26 milyar 794 milyon liraya ulaştı.

Pandemi yılında önemli ölçüde gerileme kaydeden takipteki alacaklar geçen yıl yaklaşık 7 milyar lira birden arttı.

© The Independentturkish