Türkiye “swap” kelimesine yeni yeni alışmaya başlamıştı ki finans sözlüğünün kapağı son bir haftada iki yeni kavram için açıldı: Açık Piyasa İşlemleri yoluyla tanınan likidite imkânları ve Aktif Rasyosu

Birincisine Merkez Bankası’nın, ikincisine Bankacılık Düzenleme ve Denetleme Kurumu’nun (BDDK) düzenleme getirdiği bu kavramları ve onları ilgilendiren alt kavramları açıklayarak başlayalım. Düzenlemelerin sonuçlarının ne olduğu sorusunun yanıtı ise sonrasında gelecek.

Likidite neydi?

Türkiye’de 240 binden fazla insana bulaşan koronavirüsün ekonomiye etkisini azaltmak, tüketimi canlandırmak adına hükümetin en fazla önem verdiği yollardan biri insanların çekeceği kredinin faizlerini düşürmek oldu. Öyle ki haziranda başlayan normalleşme adımlarıyla konut için, ikinci el araç için hatta tatil için çekilecek kredilerin faizi yüzde 1’in altına çekildi.

“Paranın fiyatı” olarak da kabul edilen faizlerin düşmesi, ucuz paraya, dolayısıyla piyasada likidite bolluğuna yol açtı.

Bu cümlede nispeten “yabancı” olabilecek “likiditeyi” de şöyle açarsak; Sanılanın aksine likidite yalnızca “nakit para” anlamına gelmiyor ancak bu anlama yaklaşıyor. Zira likidite, tahvil, bono, gayrimenkul, senet ya da otomobil.. finansal karşılığı olan bir varlığın nakde çevrilebilme kolaylığına verilen ad.

Satışa çıkarılan bir evin nakit paraya dönmesi zaman alırken, değerini çok fazla kaybetmeden daha hızlı nakde çevrilebilen bir menkul kıymet, satıştaki eve göre daha likit sayılıyor. Bu bilgiler ışığında en likit varlık ise “nakit para” kabul ediliyor. Doların bozdurulması gibi…

Dört haftada neler oldu?

Türkiye Cumhuriyet Merkez Bankası (TCMB) son dört haftada attığı adımlarla piyasada artan likiditenin bir kısmını geri çekti. Bunları adım adım sıralayım:

1. Zorunlu karşılık oranları artırıldı: 18 Temmuz’da açıklanan karar kapsamında bir yıla kadar vadeli mevduatlarda yabancı para cinsinden zorunlu karşılık oranı yüzde 19’dan yüzde 22’ye, bir yıl ve bir yıldan uzun vadeli yükümlülükler için yüzde 15’ten yüzde 18’e çıkarıldı.

Türkiye’de faaliyet gösteren yerli ya da yabancı tüm bankalara uygulanan zorunlu karşılık oranı, bankaların hesaplarında tuttukları mevduat miktarına göre Merkez Bankası’nda bulundurmaları gereken parayı belirliyor. Yani, bir ülkede zorunlu karşılık oranı yüzde 10, bankanın mevduatları toplamı 100 lira ise, söz konusu banka mevduatının 10 lirasını Merkez Bankası’na bloke ediyor. Bu oran yüzde 30 olursa, Merkez Bankası’nda tutulacak miktar 30 liraya yükseliyor. Bu da bankanın elindeki mevduatı azaltıyor. Zorunlu karşılıklar Türk Lirası ya da dolar, euro gibi yabancı para cinsinden tutulabiliyor.

18 Temmuz’daki kararla zorunlu karşılıkların, tüm bankalar için tüm yükümlülük türleri ve vadelerinde 300 baz puan yukarı çekilmesiyle piyasadan yaklaşık 9,2 milyar dolar değerinde döviz ve altın cinsinden likidite çekileceği tahmin edilmişti.

2. Likidite imkânlarının kademeli azaltılması: TCMB’nden 6 Ağustos’ta piyasaların kapanmasına yakın gelen açıklamada ise hedefli ilave likidite imkânlarının kademeli olarak azaltılacağı söylendi. Hedefli ilave likidite imkânları, TCMB’nin bankaları ve reel sektörü krizin etkisinden korumak için mart ayında açıkladığı desteklerin tamamına verdiği isimdi.

3. APİ yoluyla likiditenin sonu: 6 Ağustos’ta açıklanan “kademeli azaltımın” ilk adımı bir gün sonra, diğeri ise 11 Ağustos’ta geldi. Buna göre 7 Ağustos itibariyle piyasa yapıcı bankalara açık piyasa işlemleri yoluyla tanınan likidite imkânı yarıya indirildi. 11Ağustos’ta ise tamamen kaldırıldı.

Açık Piyasa İşlemleri (APİ), Merkez Bankası'nın dolaşımdaki para miktarını kontrol etme amacıyla yaptığı hazine bonosu, tahvil ve hisse senedi alım-satımı şeklindeki tüm işlemleri kapsıyor.

Bankalar, bu varlıkları satın almak istediklerinde TCMB’ye para veriyorlar, dolayısıyla piyasadaki likidite fazlası Merkez Bankası tarafından çekilmiş oluyor. Vadeleri geldiğinde, piyasada para darlığı olduğunda TCMB bu varlıkları parasını verip geri alıyor. Böylece piyasada yeniden likidite oluşuyor.

4. Repo ihalesi açılmadı: Yukarıdaki üç likidite adımının yanı sıra TCMB bir de 7 Ağustos’tan bu yana repo ihalesi açmadı. Şimdi burada repo ihalesi ne demek?

Bugün herkesin “Merkez Bankası’nın politika faizi” olarak bildiği faizin adı “bir haftalık repo faizi”. Adı üstünde bir hafta vadesi var. Zaten repo da kısa vadeli menkul kıymetin belirli bir dönem sonunda ilk satıcısı tarafından geri alınmasını açıklayan satış işlemi.

Merkez Bankası, tahvil alım-satımını kapsayan açık piyasa işlemlerini, haftalık repo ihalesi aracılığıyla yürütüyor. Haftalık fon kullanmak isteyen bankalar, ellerindeki tahvilleri Merkez Bankası’na veriyor ve karşılığında nakit alıyorlar. Elbette ki bunun için faiz ödüyorlar. İşte bu faizin oranı yüzde 8,25 seviyesinde. Merkez Bankası’nın repo ihalesi açmaması ise bankaların ellerindeki tahvilleri satamamaları, dolayısıyla nakit alamamaları, dolayısıyla likiditenin düşmesi anlamına geliyor.

Faiz artmadan faizler nasıl yükseldi?

Ekonomi basını yukarıdaki dört adımın sonuçlarının ne olduğunu farklı başlıklarla açıkladı: “Merkez Bankası’ndan örtülü faiz artırımı”, “Politika faizini artırmadan fonlama maliyeti yükseldi”, “Likidite adımlarıyla ağırlıklı ortalama fon maliyeti yükseldi” gibi…

Merkez Bankası’nın bankalara, dolayısıyla piyasaya kaynak (fon) sağlarken dört farklı yol kullanıyor. Bunlardan ilki olan “bir haftalık repo faizi”ni yukarıda açıkladık.

Diğerleri ise “Piyasa Yapıcı Bankalar için Politika Faizi”, “Gecelik Fonlama Faizi" ve “Geç Likidite Penceresi (GLP) Faizi”.

1. Ekonomist Dr. Mahfi Eğilmez, “Kendime Yazılar” adlı blogunda Piyasa Yapıcı Bankalar için Politika Faizi’ni şöyle açıklıyor:

Merkez Bankası her yıl piyasada fazla işlem yapan bankaları piyasa yapıcısı bankalar olarak açıklamakta ve bu bankalara diğerlerinden bir puan daha düşük faizle haftalık repo ihalesi fonu sağlamaktadır. Yani bu bankalar için politika faizi mevcut durum için yüzde 7,25.

An itibarıyla piyasa yapıcısı banka listesinde yer alanlar şunlardır: Akbank, Denizbank, HSBC, QNB Finansbank, Türk Ekonomi Bankası, Ziraat Bankası, Vakıfbank, Garanti Bankası, Halk Bankası, İş Bankası, Yapı ve Kredi Bankası.

2. Bankalar için gün, Borsa kapandıktan sonra bitmiyor. Bir gece boyunca para kazanmaya devam etmek isteyen bankalar, paralarını Merkez Bankası'na yatırarak faiz geliri elde edebiliyor. Yani Merkez Bankası, bankalardan borç almış oluyor. Benzer şekilde hesabını kapatmak isteyen bankalar, gecelik olarak Merkez Bankası’nın parasını borç olarak alabiliyor. Bu işleme “gecelik fonlama” deniyor.

Bu fonlamada kullanılan iki tür faiz oranı var. Merkez Bankası’nın borç aldığı borç alma faizi ve borç verdiği borç verme faiz oranı. Hâlihazırda yüzde 6,75 ve yüzde 9,75 seviyelerinde olan borç alma ve verme faiz oranları arasındaki fark da faiz koridorunu oluşturuyor.

3. Saat 16:00’a kadar hesaplarını denkleştirememiş bankaların açıklarını kapatmak üzere başvuracağı adres yine Merkez Bankası.

TCMB, son borç veren makam olarak, gün sonu ödeme sistemlerinde oluşabilecek sorunların önüne geçmek amacıyla bankalara limitsiz vadeli TL borçlanma imkanı sunabiliyor. Ya da aynı koşullarda TL borç verme imkânı da olabiliyor. İşte bu işleme “Geç Likidite Penceresi” (GLP) deniyor.

Geç Likidite Penceresi, iki sebepten ortaya çıkabiliyor: Bankaların gün sonunda Türk Lirası likiditesini Merkez Bankası'ndan para almadan kapatamayacak olması veya bankaların bozuk mali durumu nedeniyle likiditesinin kalmaması. Mevcut durumda GLP faizi yüzde 11,25.

Türkiye'de 1990 yılından bu yana sadece dokuz kez kullanılan GLP, 2017’de bir kez daha kullanılmış, hatta bir süre “politika faizi” de kabul edilmişti.

Ağırlıklı Ortalama Faizi neydi?

Hem piyasa yapıcı hem normal bankalar için politika faizleri, gecelik fonlama faizleri ve GLP faizinin ortalamasına ise “Ağırlıklı Ortalama Fonlama Faizi” deniyor. Hatta piyasaları etkileyen faiz, politika faizinden çok “fonlama faizi.”

16 Temmuz’da yüzde 7,34’e kadar gerileyen ortalama faiz, 11 Ağustos itibariyle yüzde 8,38’e yükseldi.

Peki ortalama faiz neden çok uzun süre sonra politika faizinin bile üzerine çıktı?

| Merkez Bankası'nın piyasayı fonlamak için kullandığı faizler | Faiz oranları (%) |

| Haftalık Repo İhalesi (Politika faizi) | 8,25 |

| Piyasa Yapıcısı Bankalar için politika faizi | 7,25 |

| Gecelik Fonlama Faizi | 9,75 |

| Geç Likidite Penceresi Faizi | 11,25 |

| TCMB Ortalama Fonlama Faizi | Dört faiz oranının ağırlıklı ortalaması |

Yukarıdaki tabloda görüldüğü gibi enflasyonun yüzde 11,76 olduğu ortamda politika faizi yüzde 8,25 ve gecelik fonlama faizinin üst bandı yüzde 9,75 seviyesinde.

Merkez Bankası'nın 11 Ağustos'ta açıkladığı "piyasa yapıcı bankalara açık piyasa işlemleri yoluyla tanınan likidite imkânının" sıfırlanması ise yukarıdaki yüzde 7,25'lik oranın kaldırılması anlamına geliyor ki eski Hazine ve Dışticaret Müsteşarı Mahfi Eğilmez, blogunda bu durumu şöyle açıklıyor:

TCMB açıklamasıyla piyasa yapıcı bankalara yüzde 7,25 faizle sunulan haftalık fonlama imkânının yürürlükten kaldırıldığını onların da diğerleri gibi yüzde 8,25 ile borçlanabileceklerini ortaya koyuyordu.

Bu düzenleme TCMB ortalama fonlama maliyetini yukarı çekecek bir düzenleme. Böylece faizleri arttırmış olacak. TCMB’nin önümüzdeki dönemde ilk ağızda gecelik fonlamaya ağırlık vererek faizleri yüzde 9,75’e çekeceği, eğer bununla kuru frenlemeyi başaramazsa geç likidite penceresini geçmişte yaptığı gibi normal fonlama mekanizması yerine kullanarak ortalama fonlama maliyetini yüzde 11,25’e kadar yükselteceği anlaşılıyor.

Türk Lirası'nın 6 Ağustos'ta dolar ve euro karşısında tarihi değer kaybını yaşamasının ardından Independent Türkçe'ye konuşan Gedik Yatırım Yatırım Danışmanlığı Müdürü Üzeyir Doğan, Merkez Bankası’nın elinde politika faizi olarak da kabul edilen bir hafta vadeli repo faiz oranı dışında enstrümanlar olduğunu söylemiş, geç likidite penceresi, veya piyasadaki ismiyle bilinen “örtülü faiz artışı” gibi uygulamaların bu alternatiflerden biri olduğunu belirtmişti.

APİ yoluyla likidite kısılıyor ancak swap kanalıyla likidite rekor seviyede

Yalova Üniversitesi Ekonomi Bölümü Öğretim Üyesi Doç. Dr. Baki Demirel Independent Türkçe’ye yaptığı açıklamada açık piyasa işlemleri yoluyla likidite imkanının kısıtlanmasının çok etkili bir yöntem olmayacağını zira hem kredi genişlemesinin hem de Merkez Bankası’nın swap yoluyla bankalardan döviz alıp, Türk Lirası vermeye devam ettiğini söyledi.

Türkiye Cumhuriyet Merkez Bankası’nın bankalarla yaptığı swapların (TL değiş-tokuş) toplamı 44,6 milyar dolar ile yeni rekor seviyesine ulaşmış durumda.

Merkez Bankası’nın piyasalara eşlik ettiğini, yani piyasalarda bir kredi genişlemesi, bir harcama artışı olması durumunda TCMB’nin bankaların ihtiyacı olan rezervleri karşıladığını hatırlatan Baki Demirel, bu rezervlerin piyasa yapıcı bankalara politika faizinin altından verildiğini ve bu faiz oranının sıfırlandığını söyledi:

Bu da şu demek: Bankalar, artık repodan değil gecelik borç verme faizinden alacak. Bu oran da yüzde 9,75. Eğer 16:00’a kadar bu imkândan yararlanamazlarsa geç likidite faizine yönelicekler ki orada faiz yüzde 11’in üzerinde. Dolayısıyla politika faizi artmamasına rağmen faizler artmış oldu. Dolayısıyla ortalama fonlama maliyeti de yükseldi.

Açık piyasa işlemleri yoluyla likidite imkanı kısılıyor ancak asıl hikâye swapta. Bir taraftan kredi genişlemesi, bir yandan bankalardan döviz alıp TL verilmesi devam ederke, diğer taraftan “APİ yoluyla likiditeyi sıfırlıyorum” demek çok gerçekçi değil.

Yapılanan “örtülü faiz artırmak” olduğunu söyleyen Doç. Dr. Demirel, “Likidite harici parasal genişleme devam ediyor” dedi ve ekledi: Mevduat faizlerinde de artışlar başladı. kredi faizlerinde de artışlar başlayacak. Bu durum dolaylı olarak kredileri azaltabilir.

"Dolar/TL'nin gerçek değeri 6 lira; 7,20'ye çıkması beceriksizlik faktörü"

Ekonomist Cüneyt Akman, Artı TV’ye verdiği röportajda “Mesela sizi öksürük tuttu ve çok rahatsızsınız. Birisi gelip size müdahale etse, boğazınızı sıksa öksürüğünüz geçer. Öksüremezsiniz ancak sonucun ne olacağını biliyorsunuz” diyerek başladığı değerlendirmesine şöyle devam etti:

Kredi miktarlarının kasıtlı olarak artırılması ve faizlerin düşürülmesi sonucu bu durumu yaşıyoruz. Likidite, kredilerle anlamsızca artırılmamış olsaydı, dolar bu kadar yükselmeyecekti. Hem vatandaşı boğuyorsunuz hem de döviz eski değerine gelmiyor.

Merkez Bankası, pandemi nedeniyle piyasaların fon ihtiyacını karşılamak, hedefli likiditeye ulaşmak için politika faizinin epey altında faizden fon veriyordu. Onlar kesildi.

Ancak 13 Ağustos’tan itibaren hedef likidite geri dönüşleri başlayacak ve o zaman muhtemelen faizler, 9-9,5 civarında bir ortalama ile başlayacak ve bu daha da artacak.

Faiz artırmıyormuş gibi yaparak gerçekte faizler artırılmış oluyor. Bir sonraki adım ise geç likidite penceresinin kullanılması.

TL’nin gerçek değeri varsa şu anda 6-6,20 arası bir rakamdır. Bunun 7,20 civarına gelmesi tamamen beceriksizlik faktörü.

Ege’deki sorunlar gibi jeopolitik riskler de müsaade etmiyor. Türk Lirası’nın değer kaybı bu saçma politikalar sürdürülürse devam eder. “-Mış gibi” politikalardan vazgeçilmesi gerekiyor.

Ekonomist Haluk Bürümcekçi, Dünya Gazetesi’ne yaptığı değerlendirmede Merkez Bankası’nın piyasa yapıcı bankalar üzerinden APİ limitleri kapsamında piyasayı 35 milyar lira civarı fonladığını söyledi. 7 Ağustos itibariyle likidite imkânının yarıya indirilmesiyle bu miktar, 19 milyar liraya geriledi.

35 milyar liralık fonlamanın artık yüzde 9,75’lik faiz üzerinden gerçekleşeceğini hatırlatan Bürümcekçi, piyasaya verilen borcun geri dönüşün de olacağını hatırlatarak şunları söyledi:

Piyasaya yüzde 6,83’le üç aylık verilen 60 milyar liranın geri dönüş süresi de hesaba katıldığında fonlama maliyeti kademeli olarak yükselecektir. Önümüzdeki günlerde maliyetin yüzde 9’ların üzerine çıkması muhtemel.

Aktif Rasyosu neydi?

Şayet buraya kadar okumayı tamamlayabildiyseniz, bundan sonrasında da 10 Ağustos'ta basında "BDDK’dan ‘normalleşme’ adımı: Aktif rasyosu düşürüldü" başlıklarıyla verilen bir başka adımı da açıklayıp haberi tamamlayacağız.

Hem tüketimi hem üretimi durduran salgının ekonomik etkileriyle mücadele için hükümetin daha fazla kredi çekilmesini destekleyen politikalarına BDDK da katılmış ve 18 Nisan’da yeni bir uygulama başlatmıştı.

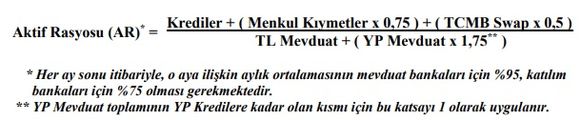

BDDK’nın özellikle özel bankaları daha fazla kredi vermeye teşvik etmek için aldığı kararla bankalara, “Aktif Rasyosu” denilen belli bir değere ulaşmalarını zorunlu tutmuştu.

Dışarıdan bakıldığında bir matematik denklemi olan Aktif Rasyosu’nu belirleyen ise bankaların verdiği krediler, himayelerindeki mevduatlar, aldıkları menkul kıymetler veya Merkez Bankası ile yaptıkları takaslar.

Nisandaki kararla mevduat bankaları için Aktif Rasyosu’nun değeri 100, katılım bankaları için 80 olarak belirlenmişti. Daha sonra bu değerler 10 Ağustos’ta sırasıyla 95 ve 75’e indirilmişti.

Şimdi Aktif Rasyosu’nun denklemini belirleyen parametrelere tek tek bakalım:

Denklemde de görüldüğü gibi bankanın elindeki menkul kıymetlerin miktarının 0,75 ile, TCMB ile yapılan swap işlemlerinden elde edilen değerin 0,5 ile ve yabancı para cinsinden mevduatların 1,75 ile çarpılması (daha önce bu katsayı 1,25’ti) isteniyor.

Basit bir dört işlem olan Aktif Rasyosunun büyük çıkması, ya da 100’e yaklaşması için payın büyümesi ya da paydanın küçülmesi gerekiyor. Pay kısmı ise krediler, menkul kıymetler veya TCMB swap işlemlerinin artırılması ile sağlanabiliyor. Paydanın küçülmesi için ise ya TL mevduatlar ya da yabancı para cinsinden mevduatlar kısılmalı.

Bu denklemdeki her başlığa rastgele seçilen bir değer yerleştirelim:

| TL mevduat tutarı | 200 |

| Yabancı para mevduat tutarı | 100 |

| Krediler | 250 |

| Menkul kıymetler | 50 |

| TCMB Swap | 25 |

Pay kısmının 300, payda kısmının 375 çıkmasıyla Aktif Rasyosu 0,80 değerini alan bir mevduat bankası, zorunlu tutulan 95 değerinin altında kalmış oluyor. Bu da BDDK’nın aldığı karar kapsamında cezai işleme tutulacağı anlamına geliyor.

Daha fazla kredi vermek isteyen bankaların yanlış insanları tercih etme sorunsalı

Bu konuyu 18 Nisan tarihli blog yazısında ele alan Ekonomist Mahfi Eğilmez’e göre bankaların bu oranı tutturabilmek için başvurabilecekleri yol kredi artırımı.

Bazı bankalar, risklerini arttırmamak için kredibilitesi yüksek, sorunsuz müşterilerine ek kredi önerecek ya da açılacak ya da yenilenecek krediler için daha düşük faiz oranları önerecek. Diğer bazı bankaların ise oranı yakalayabilmesi için geri ödemesi sorunlu, yüksek riskli müşterilere yönelmesi ihtimaller arasında. Bu da ileride batık kredi sorununu genişletebilir.

Kredi artırmayıp menkul kıymet portföylerini arttırmaya yönelecekler için ise “yapılacak her 100 liralık artışın 75 liralık etki yapması” söz konusu. Eğilmez’e göre bu yola yönelim daha sınırlı olabilir.

Paydanın küçülmesi için bankaların mevduat miktarını ve özellikle de 1,75’lik katsayı nedeniyle yabancı para mevduat miktarını düşürmeye de yönelebileceğini söyleyen Eğilmez şöyle devam ediyor:

Bunu yapabilmelerinin yolu mevduat faizlerini düşürüp mevduatın bir bölümünün bankadan çekilmesini sağlamak olacak. Bu yaklaşımın bankalardan çekilecek dövizlerin bir bölümünün yastık altına gitmesine neden olacağını tahmin etmek zor değil. Bunu uygulayan bankalar kredi arttırmak bir yana mevduatı azaltmış olacaklar ama sonuçta faizlerde indirim sağlanmış olacak.

HSBC'ye kârının yüzde 40'ı kadar ceza

BDDK, aktif rasyosunu tutturamayan bankalara formüle aykırılık oluşturan tutarın yüzde 5’ine kadar ceza kesileceğini ve bu cezanın 500 bin liradan az olmayacağını duyurmuştu.

Haziranda hedefi tutturamayan bankalar, HSBC ve Albaraka Türk Katılım Bankası’na toplamda 200 milyon liradan fazla ceza kesilmişti. Sadece HSBC'ye kesilen 180 milyon liralık ceza, bankanın 470 milyon liralık 2019 kârının yaklaşık yüzde 40’ı.

"Aktif rasyosu vazifesini yaptı, sahneden çekilmeli"

Erten&Erten Danışmanlık Kurucu Ortağı Mehmet Erten, Bloomberg HT’ye yaptığı açıklamada salgın döneminde son derece bollaştırılan kredi ve aktif rasyosu ile mecbur kılınan kredi genişlemesinin istenen neticeyi ancak bazı sahalarda verebildiğini söyledi ve devam etti:

Bu rasyoyu ortaya koyanların, bireylerin çektikleri bireysel kredilerle altın almasını, borsaya girmesini ve/veya dövize yatırım yapmasını hedeflemediklerini düşünüyorum. Aktif Rasyosu’nun tamamen kalkması gerektiği düşüncesindeyim. Zira bunu, Merkez Bankası’nın politika faizinde yukarı yönlü bir düzeltme yapma kararından daha fazla önemsediğimi ifade edeyim.

Aktif rasyosunun kalkması demek kredilendirme sürecinin duracağı veya krediler gerektiğinde verilmeyecek manasına gelmiyor. Bankaların kredi vermek en doğal görevi. Mevduatları toplayacaklar bunu da kredi olarak verecekler.

Aktif rasyosundan sonra bankalarımızın bazıları mevduat kabul etmemeye başladı. Mevduata hiçbir rasyonele uymayan bir fiyatlama yapılıyordu. Ben, bu amaçla da aktif rasyosunun vazifesini yaptığını sahneden çekilmesi gerektiğine inanıyorum.

İşin doğasına bırakıldığında dengelerin yerine oturacağına inandığını belirten Mehmet Erten “Yani enflasyonla politika faizi, enflasyonla mevduat faizleri, bütün bunlara uygun olarak da bir kredi faizi mekanizması yerine oturursa doğal akışında ekonomi rayına girer. Biz bunu zorladıkça başka bir yerden kırılganlık yaratıyoruz. Bunu daha evvel Kredi Garanti Fonu kredilerinde yaşadık” dedi.

Bunca çabanın üç amacı...

Yalova Üniversitesi Ekonomi Bölümü Öğretim Üyesi Doç. Dr. Baki Demirel ise Independent Türkçe’ye yaptığı açıklamada, bankaların 2018 kur krizinden sonra kredi vermeye yanaşmadığını hatırlatarak, zorunlu karşılıklar ya da aktif rasyosu gibi düzenlemelerin üç amacı olduğunu söyledi:

1. Bankalar kredi versin

2. Veremiyorlarsa Hazine’ye borçlansın

3. Dolarizasyonu biraz azaltsınlar

Demirel, “Parasal tedbirler böyle devam ederken, Türkiye ekonomisinin cari açık verdiği bir ortamda likidite kısıtlamasının çok etkili bir araç olabileceğini düşünmüyorum. TL, hâlâ savunmasız. 20 Ağustos’taki Merkez Bankası faiz kararının ne olacağına bakacağız” ifadelerini kullandı.

Bazı önemli rakamlar

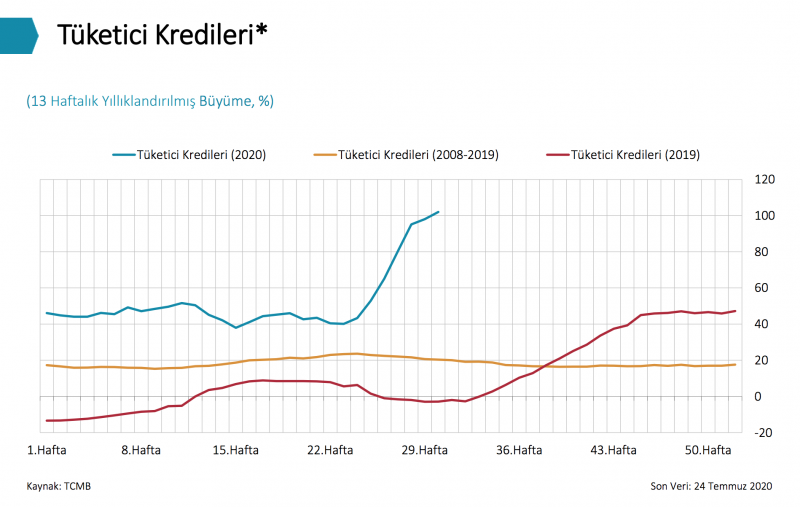

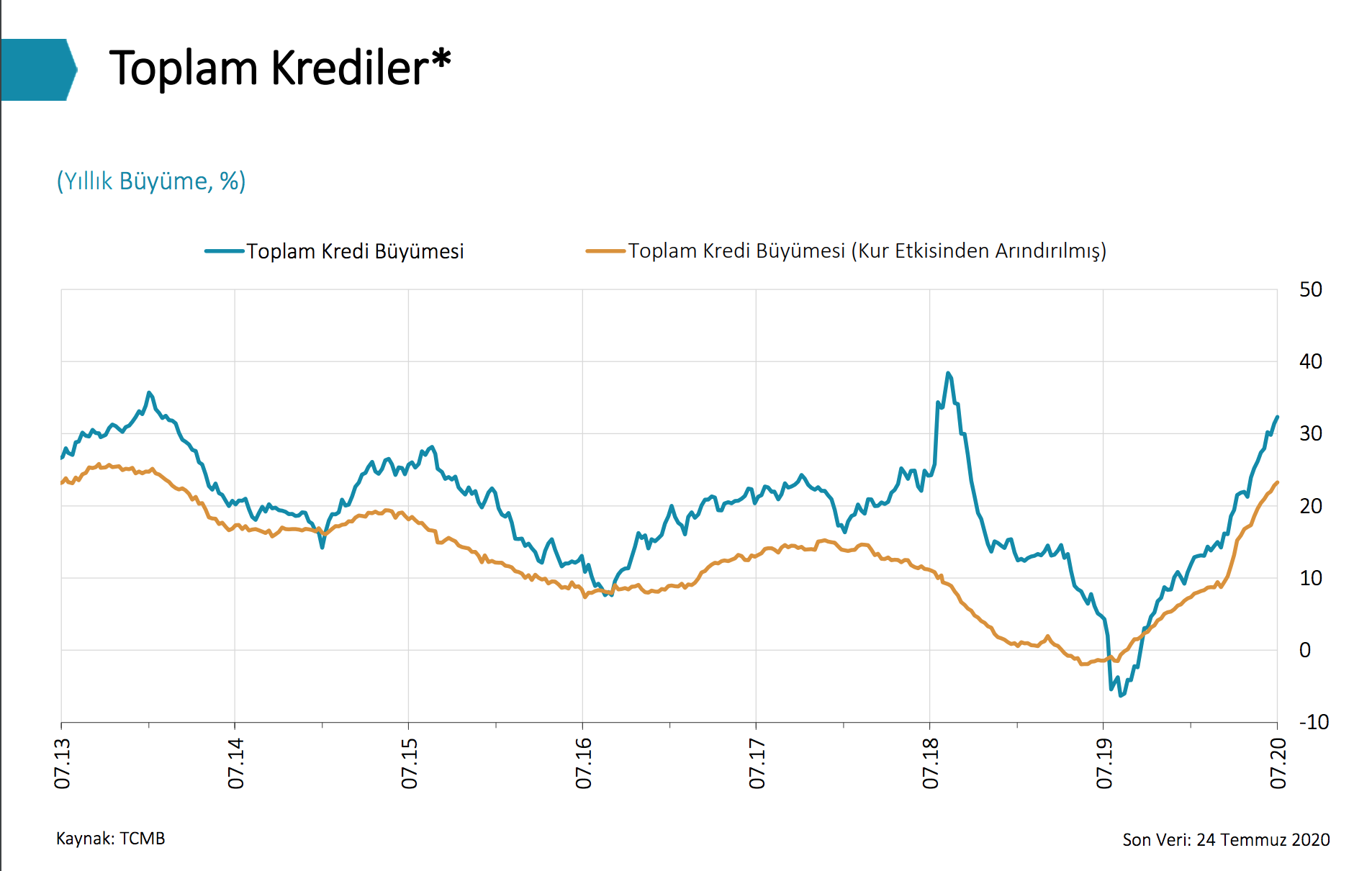

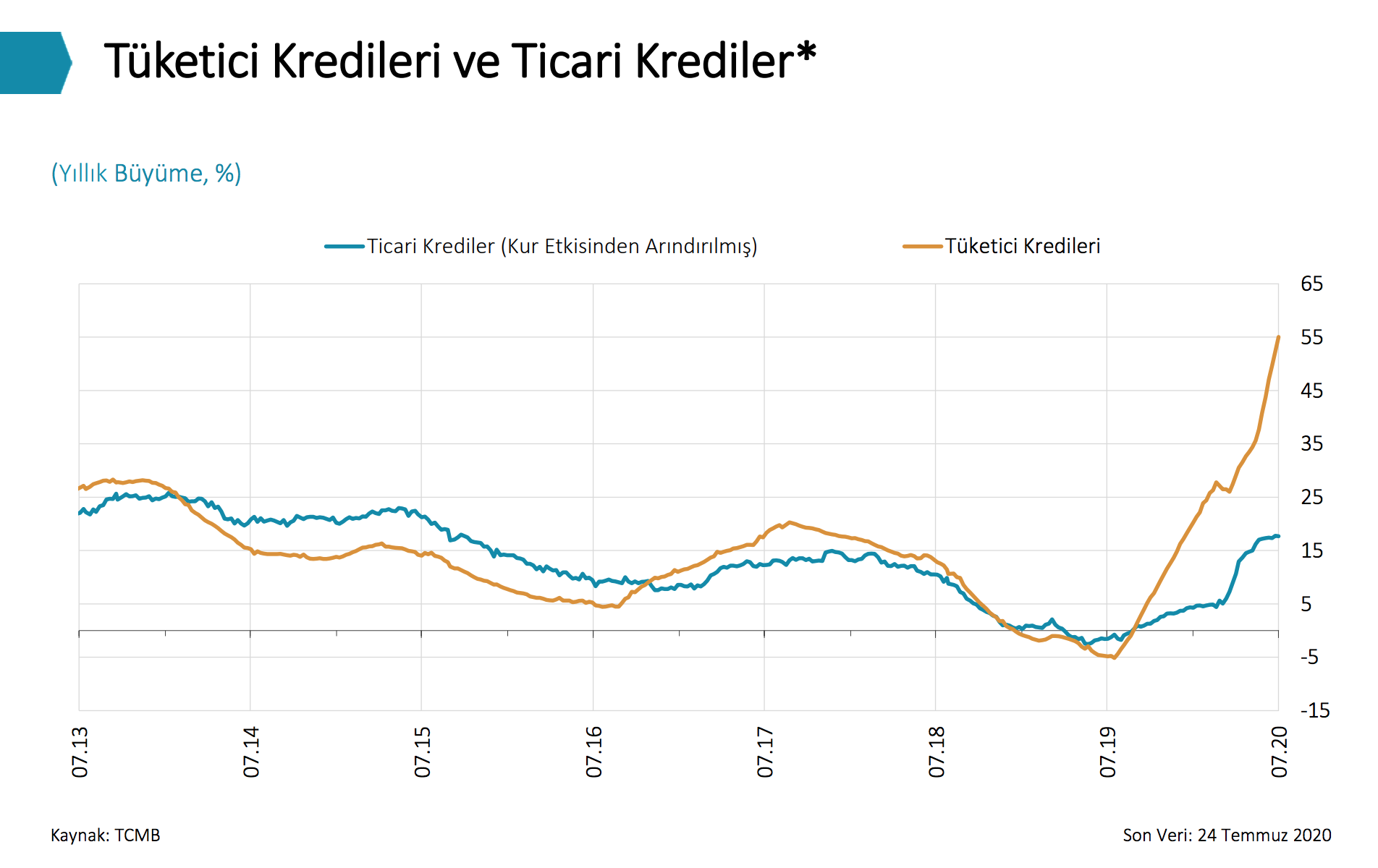

İnsanların bankalardan kredi çekmesi için bunca çabanın ortaya konulduğu ortamda Merkez Bankası verilerine göre toplam kredilerin yıllık büyümesi yüzde 30'u geçmiş durumda.

Sadece tüketici kredilerindeki yıllık büyüme ise yüzde 55 civarında.

Mevduat faizlerinin yüzde 11'e yaklaştığı bir ortamda dolarizasyonun da arttığı, yurt içi yerleşiklerin elinde tuttuğu döviz mevduatlarının sadece 30 Temmuz haftasında 4,4 milyar dolar yükseldiğine ve 212,92 milyar dolara ulaştığına bakılarak anlaşılabiliyor. .

Bu miktar, 2019'un aynı döneminde 185,7 milyar dolardı. Sene başında ise 194, 3 milyar dolar.

© The Independentturkish