Yılın üçüncü enflasyon raporunda 2022 sonu enflasyonunun, (bir önceki hedeften yaklaşık 20 puan saparak) yüzde 60,4 açıklanması dışında tartışılan bir konu daha vardı.

Raporu bir sunumla kamuoyu ile paylaşan Merkez Bankası Şahap Kavcıoğlu'nun "Türkiye'de reel sektörün kullandığı kredilerin yüzde 50'ye yakını politika faizi etrafında" açıklaması.

Türkiye'de kredilerin yüzde 40-45'nin kamu bankalarınca kullandırıldığını söyleyen Kavcıoğlu, "Bunlardaki faiz ortalaması yüzde 15. Özel sektör bankalarımızda da aldığımız kararlar, görüşmelerimiz, piyasanın otokontrolünün sonucu yakın zamanda faizler oraya gelecektir" dedi.

Türkiye Odalar ve Borsalar Birliği (TOBB) Başkanı Rifat Hisarcıklıoğlu ise aynı gün bir tweet paylaşarak "Banka kredilerine ulaşmak zorlaştı. Türkiye'nin her il ve ilçesinden bankalara yönelik şikayetler artıyor. Firmaların kredi talepleri karşılanmıyor veya çok yüksek maliyetler çıkarılıyor" ifadelerini kullandı.

Hisarcıklıoğlu'nun bu açıklamasından sonra 29 Temmuz'da gerçekleşen İstanbul Sanayi Odası (İSO) Meclisi'nin temmuz ayı olağan toplantısında da gündem reel sektörün "ulaşamadığı" kredilerdi.

"Korku duvarı aşılmış durumda"

Toplantıyı izleyen gazetecilerin aktardığına göre İSO'nun bu meclis toplantısı diğerlerinden farklıydı. Zira sanayicilerin eleştirileri sertleşmişti.

Bloomberg muhabiri Kerim Karakaya, "Merkez Bankası ile sanayiciler arasında kredi kullanımına ve maliyetine yönelik eşine az rastlanır karşılıklı bir tartışma yaşanıyor" derken, Cumhuriyet Gazetesi Ekonomi Müdürü Bora Erdin, "Korku duvarı aşılmış durumda. İSO'da Kavcıoğlu'nun katıldığı toplantı tarihe geçecek nitelikte. Sanayici, Merkez Bankası Başkanı'nı sıkıştırıyor" yorumunda bulundu.

"Alma abi, alma!…"

Peki bu toplantıda neler oldu?

Kavcıoğlu'nun İSO'daki sunumundaki soru-cevap kısmında bir İSO Meclis üyesi, "Bankaları yüzde 14 ile fonluyorsunuz. Bankalar bunu yüzde 36-40 faizle satıyor" dedi.

Merkez Bankası Başkanı Kavcıoğlu'nun yanıtı ise beklenmedik oldu: "Alma abi, alma!…"

"Tamam serbest piyasa ama buna bir şey deme hakkınız var mı yok mu onu merak ediyorum" diyerek devam eden üyeye, Kavcıoğlu şu yanıtı verdi: "O bize kalsın ama siz almayın."

"Almıyoruz ama almak zorunda kalıyoruz" diyen sanayiciye yanıt şöyle oldu:

O vermek zorunda kalacak. Bu hesabı hepimizin iyi yapması lazım. Son 6 ayda 1 trilyon lira kredi kullandırılmış. Tarihi rekor. Bu salonda kimse çıkıp 'kredi bulamıyorum' diyemez. Bu kredi nereye gitti? 6 ayı kıyasladığında (bir önceki seneyle) 4 kat artmış. Biz bundan çok rahatsızız. Onun için kredileri durdurduk.

'Enflasyonla mücadele' dediniz. Nasıl yapacağım ben enflasyonla mücadeleyi? Siz krediyi alıp döviz alırsanız, krediyi alıp üç tane araba alırsanız nasıl yapacağız bu mücadeleyi? Bu mücadeleyi hep beraber vermemiz lazım.

Kavcıoğlu'nun bu açıklaması önemliydi. Zira ekonomi yönetiminden bir yetkili, ilk defa net olarak "kredileri durdurduklarını" söylüyordu.

"Dövizin bir kısmını bozsalar, bugün döviz başka bir yere gelir"

Rusya-Ukrayna savaşının çıktığı 24 Şubat'tan haziran ayına kadar kurumsal firmaların 55 milyar dolar kredi kullanarak "döviz" aldığını söyleyen Kavcıoğlu, "Başkanımdan da rica ediyorum, lütfen açıklayın. Bu dövizleri bozsunlar. Bir kısmını da bozsalar bugün döviz başka bir yere gelir" ifadelerini kullandı.

"Dövize değil, üretim, yatırım, istihdam ve ihracata"

Kredi kaynaklarının israfının önüne geçilmesi gerektiğini söyleyen Kavcıoğlu, "Bu kaynaklar üretim ve yatırım, istihdam ve ihracat için harcaması gerekiyor. Biz buraya karşı yanlış yapamayız. Ama burada yanlış yapanlar varsa onlar da buna artık bir çeki düzen verecekler. Merkez Bankası Başkanı olarak Türkiye'de üretim ve yatırım yapacak, istihdam yaratacak, ihracatı arttıracak tüm firmaların bu kaynaklardan yararlanması için bana ne düşerse yapmaya hazırım" diye konuştu.

"Hepsinin listesi var"

6 ayda kullandırılan 1 trilyon liralık kaynağın nerede olduğu ile ilgili "Ben biliyorum nerede olduğunu, bir kısmı döviz aldı...Biz bu rakamları takip ediyoruz. ISO'dayız, Sanayi Odası üyeleri dahil, listesi var bende" diyen Başkan Kavcıoğlu, şunları söyledi:

Türkiye serbest piyasa ama hem bu kullanılan paralarla döviz alacağız hem de gidip ucuz kredi alacağız. Alamadığımız zaman da şikayet edeceğiz. Bu olmaz, bu haksızlık.

Bunların hepsinin listesi var bende. Bire bir hepinizle paylaşabilirim. Sanayi Odası üyeleri de var. İTO'nun üyeleri de var. ATO'nun üyeleri de var, ASO'nun üyeleri de var. Türkiye'nin bütün odaları var.

İSO Başkanı'ndan, Kavcıoğlu'nun "stokçuluk" iddiasına ret

Mevcut para politikasını ve modelini değiştirmeyeceklerine vurgu yapan Kavcıoğlu, "Ben hâlâ 'ucuz kredi' demeye devam ediyorum. Bunu size de kabullendireceğim. Bankalara da kabullendireceğim. Türkiye düşük faizle bu bedeli öderken herkes bu yolda yürümeye başlayacak. Bankalar düşük faizli kredileri verecek. İş adamları ve iş dünyası düşük faizli kredileri kullanacak, yatırım yapacak, üretim yapacak. Türkiye'nin bu potansiyeli var" değerlendirmesinde bulundu.

Toplantıya damga vuran anlardan biri de İSO Başkanı Erdal Bahçıvan'ın Kavcıoğlu'nun "stokçuluk" açıklamasına karşı çıkmasıydı.

Bahçıvan, TCMB Başkanı'nın "ucuz krediyi bulup yatırım yapacakken ya da daha ucuz maliyetle piyasaya girecekken, stok yapılmaması gerektiğini" söylemesine itiraz etti.

İSO Başkanı Erdal Bahçıvan, stokun birçok nedene dayalı olduğunu bunların başında tedarik krizlerinin geldiğini, bu nedenle sanayicilerin stokçu olmakla itham edilmesinin yanlış olacağını söyledi.

Kavcıoğlu da üretim için, sevk zincirindeki gecikmelere önlem için stok yönetimi yapanları kastetmediğini, ucuz kredi alarak ürüne yatıranları kastettiğini belirtti.

Merkez Bankası Başkanı, kamu bankaları ve hazır giyim sektörü bir araya gelecek

Türkiye Giyim Sanayicileri Derneği (TGSD) Başkanı Ramazan Kaya, krediye ulaşmadaki sıkıntıları tartışmak üzere 2 Temmuz 2022 Salı günü Türkiye Odalar ve Borsalar Birliği'nde bir toplantı olacağını söyledi.

Kaya'nın açıklamasına göre toplantıya TOBB Başkanı Rıfat Hisarcıklıoğlu ve Merkez Bankası Başkanı Kavcıoğlu'nun yanı sıra 3 kamu bankasının temsilcileri ve hazır giyim sektörünün temsilcileri de katılacak.

"Kredi faizleri kamu bankalarında yüzde 22-25 arası"

"Çarşamba günü farklı şeyler konuşuyor olabiliriz ama bugün baktığımızda evet, sektörümüzde kurumların krediye ulaşma sıkıntısı var" diyen Kaya'ya göre özellikle özel bankalardan kredi kullanmak kolay olmuyor.

Türk lirası cinsinden kredilerde yüzde 35-40 seviyelerinin konuşulduğunu söyleyen Ramazan Kaya, kamu bankalarında kredi faizlerinin yüzde 22 ila 25'e düştüğünü aktardı.

"5 milyon liralık kredi talebine '500 bin verebiliriz' diyorlar"

Ancak TGSD Başkanı'nın aktardığına göre kamu bankalarındaki sorun, kullanılabilecek bir kredi limitinin olmaması.

Independent Türkçe'ye konuşan Kaya, "Örneğin firma 5-10 milyon lira kredi talebinde bulunuyor. Kamu bankaları '500 bin lira verebiliriz' diyor. Komik rakamlar bunlar. 'Niye böyle?' diyoruz. Her kamu bankasının şube başı bir limit belirlediğini öğreniyoruz" ifadelerini kullandı.

"A grubundaki firmalar krediye daha hızlı erişiyor"

Türkiye Giyim Sanayicileri Derneği Başkanı'nın aktardığına göre 'A grubundaki', yani derecelendirmesi (rating) daha yüksek firmalar, daha hızlı davranarak bu limitlere ulaşıyor.

Kaya, "Hazır giyim sektöründeki firmaların hepsi A grubunda, büyük firmalara ya da yüzde 100 kurumsal olmadıkları için daha yavaş hareket ediyorlar. Prosedürü hızlı yerine getiremiyorlar. Kredi almakta zorlanıyorlar" görüşünü dile getirdi.

"Politika faizine yakın faizle kredi kullananlar yatırım yapanlar"

Krediye ulaşım sorunlarının haziran sonundaki BDDK kararlarından sonra başladığını söyleyen Kaya, Kavcıoğlu'nun "Reel sektöre tahsis edilen kredilerin önemli bir kısmı politika faizi civarında" açıklaması hakkında şu değerlendirmeyi yaptı:

O faiz oranları tamamen yatırım ve teşvik üzerine. İki türlü kredi kullanıyorsunuz. Birincisi yatırım için, ikincisi işin sermayesi, nakit akışı ve hammadde için kullanıyorsunuz. Merkez Bankası Başkanı'nın söylediği tamamen yatırım için kullanılan krediler hakkında.

Merkez Bankası Başkanı Kavcıoğlu'nun açıklamasına göre Aralık 2021-Mayıs 2022 döneminde ticari krediler 618 milyar TL artarken, bu artışın 154 milyar lirası ihracat ve yatırım kredilerindeki artış oluşturdu.

İhracat ve yatırım kredilerinin toplam TL ticari krediler içerisindeki payı 2022 öncesindeki yüzde 10,1 seviyesinden, yüzde 13,9'a yükseldi (Mayıs 2022 itibarıyla)

"Üç aydan fazla spot kredi verilmiyor"

İstanbul Kimyevi Maddeler ve Mamulleri İhracatçıları Birliği (İKMİB) Başkanı Adil Pelister ise bankaların maksimum 3 aydan fazla spot kredi vermediklerini ve rotatif kredilere yönlendirdiklerini söyledi.

Piyasa koşullarındaki gelişmeler göz önüne alınarak kısa ve orta vadeli finansman ihtiyaçlarını karşılamaya yönelik olarak kullandırılan kredilere, spot krediler deniyor.

Firma, kredinin tamamını bir defada kullanıp vade sonunda yine tamamını bir defada geri ödüyor.

Spot kredilerde, kredinin faiz oranı kullanım tarihinde belirlenerek sabitleniyor ve bu faiz oranı kredi vadesinin sonuna kadar sabit kalıyor. Spot kredilerin vadesi haftalık, aylık veya günlük olarak belirlenebiliyor.

Spot kredilerde vade sonunda ödenecek faizin bilinmesi KOBİ'lerin nakit yönetiminde kolaylık sağlıyor.

Rotatif krediler, nakit akışı nispeten belirsiz olan firmaların, kısa süreli finansman ihtiyaçlarını karşılıyor.

Belirlenen limitler dahilinde, serbestçe para çekip yatırma opsiyonu sunan rotatif kredilerde faiz oranı, dönem koşullarına göre belirlendiği için değişkenlik gösterebiliyor. Sabit bir faiz oranı olmuyor.

Rotatif kredilerde; kullanılan gün üzerinden hesaplanan faiz tutarı, üç ayda bir, dönem sonlarında tahsil ediliyor.. (Mart, haziran, eylül ve aralık ayları)

Belirlenen vade ve limit içinde kalınmak şartıyla firmaya, istediği zaman ve miktarda para çekme, istediği zaman ise riski sıfırlama ya da krediyi tamamıyla kapatma imkanı veriyor.

"Yatırım kredilerinde ciddi sıra var"

"Kredi faizleri politika faizi ile uyumlu değil ne yazık ki. Ayrıca kimya sektörünü destekleyen ayrı bir kredi yok maalesef" diyen Adil Pelister, banka faizlerinin spotta yüzde 28 ile 35 arası değiştiğini, rotatifte ise yüzde 28 civarı olduğunu aktardı.

Pelister, "Dolayısıyla spot krediye ulaşmak zor. Yatırım kredilerinde ciddi sıra var. Bankalardan dönüşte sıkıntı yaşanıyor" diye konuştu.

"Rahat plan yapıp kredi alma olasılığımız zorlaştı"

İnegöl Mobilya Sanayicileri Derneği Başkanı Osman Aybil ise "Belirlenen faiz oranları asla reelde dönmüyor. Özellikle özel bankalar için söylüyorum bunu" diyerek söze başladı.

"Krediye erişimde bir tek devlet bankaları biraz sıcak ama onlar da sadece 'sıcak'" diyen Aybil, Independent Türkçe'ye yaptığı açıklamada, "Rahat plan yapıp kredi alma olasılığımız hakikaten zorlaştı" yorumunu yaptı.

Bu süreci 4-5 aydır yaşadıklarını aktaran Aybil, özel bankalarda yüzde 30, kamu bankalarında yüzde 22 seviyesinde faiz oranlarıyla karşı karşıya olduklarını söyledi.

Osman Aybil, Ramazan Kaya'nın da değindiği gibi kamu bankalarında limit düşük tutulduğunu belirtti.

Ne olmuştu?

Bankacılık Düzenleme ve Denetleme Kurumu (BDDK), 26 Haziran'da yaptığı bir açıklamayla şirketlerin kredi kullanımına "şartlı" kısıtlama getirmişti.

Bir kesim bu durumu "sermaye kontrolü" olarak değerlendirirken, diğer bir kesim de ticari kredilerin önü alınamaz şekilde büyümesi nedeniyle BDDK'nın kararını haklı buluyordu.

"Üretime, istihdama, yatırıma gitmesi gereken uygun koşullu TL ticari kredi kaynakları, gerçek bir ihtiyaç olmadığı halde bazı şirketlerce döviz alımı amacıyla kullanılmaya devam etmektedir" vurgusu yapan BDDK ise amaçlarını "kredilerin kullanım amacına uygun olmayan işlemlerin gerçekleşmesini engelleme" şeklinde açıklamıştı.

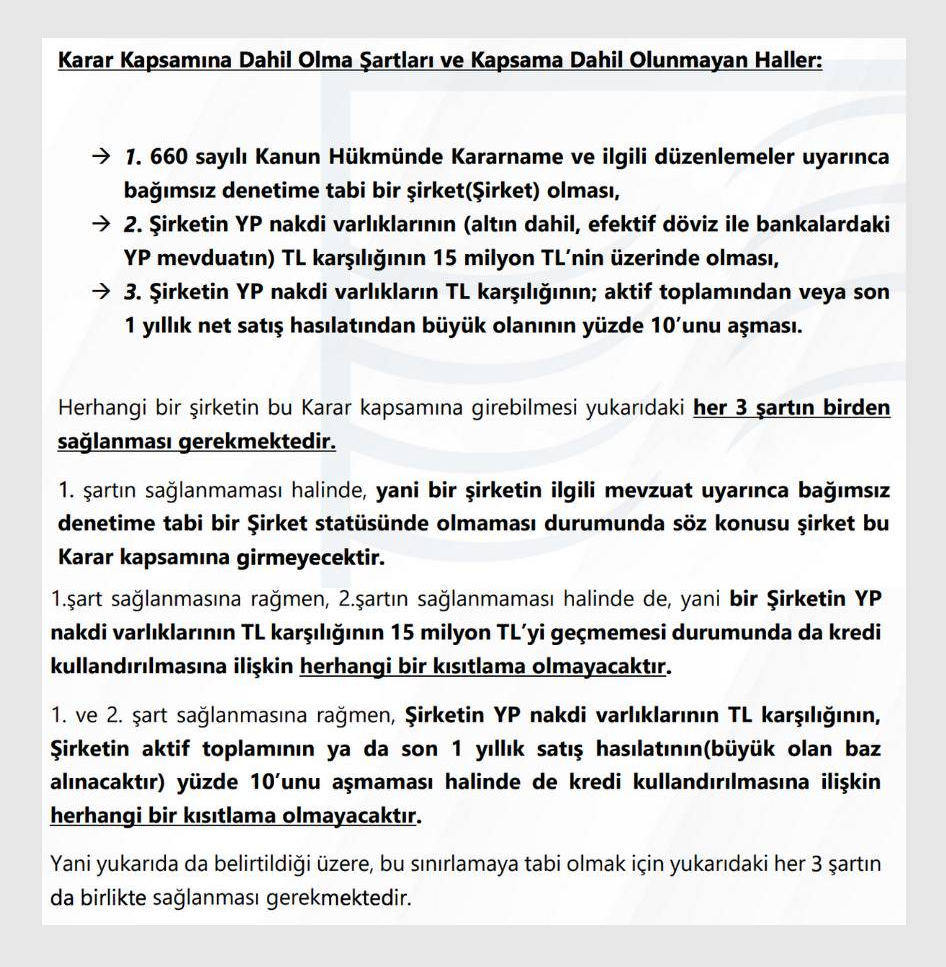

BDDK'nın yukarıdaki şekliyle açıkladığı şartları örneklendirerek açıklamak gerekirse:

- X adında bir şirketiniz var. (BDDK kararının geçerli olması için bağımsız denetime tâbi bir şirket olması gerek)

- Şirketinizi yabancı para cinsinden nakdi varlıklarının (altın dahil, efektif döviz ile bankalardaki YP mevduat), Türk lirası karşılığı 15 milyon lira (27 Haziran itibarıyla 908 bin dolar) üzerinde olsun.

- Her şirket gibi sizin de bir aktif toplamınız ve bir yıllık satış hasılatınız var. (Bir şirketin aktifleri, şirketin mevcutlarını ve alacakların, pasifi ise sermayesini ve borçlarını gösterir). Yukarıda bahsettiğimiz döviz ve altın varlıklarınız, aktifleriniz ya da yıllık satışlarınızdan hangisi büyükse onun yüzde 10'undan fazla olsun.

Bu durumda BDDK, Türk lirası cinsinden kredi kullanmanıza izin vermiyor.

Rakamsal örnek verirsek. 20 milyon lira değerinde yabancı para cinsinden mevduatınız var. Yıllık satışınız 150 milyon, aktifleriniz 190 milyon lira.

Bu durumda büyük olan, 190 milyon liralık aktifleriniz. Bunun yüzde 10'u 19 milyon lira. Bu durumda kredi kullanamıyorsunuz.

Çünkü yabancı para mevduatınız, hem 15 milyon liradan fazla hem de aktifinizin yüzde 10'unun üzerinde.

"Hesabında 100 milyon dolar varken, 50 milyon dolar daha alan kredi vermeyeceğiz"

Merkez Bankası Başkanı Şahap Kavcıoğlu, 29 Temmuz'da İSO Meclisi'nde yaptığı açıklamada, şunları söyledi:

Hesabında 100 milyon dolar varken, 50 milyon dolar daha alıp hesabına koyanlara krediyi vermeyeceğiz.

İSO'dan bütün her yere ilan ediyorum. O yüzde 10'un anlamı da bu. Biz kimsenin döviz almasına karışmıyoruz. Yüzde 10'un anlamı dediğim gibi hesabında çok fazla döviz varken yani riskini karşılayacak döviz varken yüzde 10'unu oraya tekabül ediyor.

Hâlâ bankalardan ucuz kredi kullanıp döviz almanın önüne geçmektir. Buna başkanın buradaki odadaki yöneticilerin engel olması lazım.

İhracatçının reeskont kredisi faizi düşük ama gelirinin yüzde 40'ını TCMB'ye vermek zorunda

BDDK'nın kararının yanı sıra bir de ihracatçıların gelirleriyle ilgili düzenleme, piyasadaki kredi koşullarını etkiliyor.

İhracatçıların elde ettiği döviz gelirinin bir kısmının, ülke rezervlerine girmesi için farklı uygulamalar 2018'den bu yana devam ediyor.

fazla oku

Bu bölüm, konuyla ilgili referans noktalarını içerir. (Related Nodes field)

İlk olarak 4 Eylül 2018 tarihinde ihracat bedellerinin 180 gün içerisinde Türkiye'ye getirilmesi ve yüzde 80'inin bankaya bozdurulması zorunluluğu getirilmiş, bu zorunluluk 2019 sonunda kaldırılmıştı.

"İhracat Genelgesi"ne, 3 Ocak 2022'den itibaren yürürlüğe girecek ek bir madde ilave edildi.

Buna göre İhracat Bedeli Kabul Belgesine (İBKB) veya Döviz Alım Belgesine (DAB) bağlanan ihracat bedellerinin en az yüzde 25'inin İBKB'yi veya DAB'ı düzenleyen bankaya satılması zorunluluğu getirildi.

Ek maddede bu bedellerin, söz konusu banka tarafından aynı gün Merkez Bankası'na satılacağı (TCMB'nin ilan ettiği, işlem günü geçerli döviz alış kuru üzerinden) ve Merkez Bankası'nın banka nezdindeki hesabına aktarılacağı belirtiliyordu

Maddede ayrıca "Söz konusu tutarın tam karşılığı banka tarafından ihracatçıya Türk parası olarak ödenir" ifadesi yer alıyordu.

15 Nisan 2022'de ihracatçının döviz gelirlerinden TCMB'ye satış zorunluluğu yüzde 25'ten yüzde 40'a çıkarıldı.

Son olarak 13 Haziran 2022'de "İhracat Ve Döviz Kazandırıcı Hizmetler Reeskont Kredisi Uygulama Talimatı"nı güncelleyen Merkez Bankası, Türk lirası cinsi reeskont kredisi kullanacak ihracatçılar için vadeleri uzattı, faiz oranlarını düşürdü ve ihracatçının "bir ay döviz almamayı taahhüt etmesi" zorunluluğunu getirdi.

Yeni talimata göre, TL reeskont kredilerinden yararlanmak için ihracat bedellerinde mevcutta uygulanan "yüzde 40 Merkez Bankası'na satış koşulu"na ilave olarak, firma en az yüzde 30'unu bir bankaya satmayı taahhüt edecek.

5 Temmuz'da Dünya Gazetesi'nde yer alan bir habere göre ilk 6 ayda yüzde 20 ihracat artışına imza atan ihracatçılar, en kritik finansman kaynağı olan reeskont kredilerine yaklaşık 1,5 aydır ulaşamıyor.

Dünya'ya konuşan bankacılık kaynakları, "reeskont kredisi kullanmak için döviz gelirinin yüzde 40'ını Merkez Bankası'na, yüzde 30'unu da bankalara satma zorunluluğu"nun ardından yeni kredi taleplerinin azaldığını söyledi.

TOBB Plastik, Kauçuk ve Kompozit Sanayi Meclis Başkanı Yavuz Eroğlu, Dünya'ya yaptığı açıklamada reel sektör için döviz kredisine ulaşmanın çok zorlaştığını, bu nedenle TL kredilere erişimin öneminin arttığını, ancak TL kredilerin de sıkılmaya başlamasının piyasada endişe yarattığını ifade etti.

TCMB Başkanı Kavcıoğlu, İSO Meclisi'nde şu ifadeleri kullanmıştı:

Reeskont kredilerini çok ucuz faizle veriyoruz ve vadeleri değiştirdik, taahhüdü kaldırdık. Şimdi bugün bir yıl vadeli olarak ihracatçı yüzde 12 ile bir yıl vadeli ihracat kredisi tüm bankalardan kullanabilir.

Kim kullanamıyorsa ben takipçisi olacağım. Bunu herkesle konuştuğumda söyledim. Bu kadar net söylüyorum. Kaynak var, vade uzatıldı, faiz düşürüldü. Bu kadar şikayeti anlamıyorum. Gideceksiniz alacaksınız.

Reel kesim güven endeksi son iki yılın en düşük seviyesinde

Merkez Bankası'nın internet sitesinde yayınladığı son reel sektör verileri 2020 yılına ait.

Bu verilere göre, 2020 sonu itibarıyla 11,2 milyon kişinin çalıştığı reel sektörün aktif büyüklüğü 10,6 trilyon liraydı.

Özkaynakları 2,9 trilyon lira olan sektörün kredi hacmi 3,6 trilyon seviyesindeydi.

Hafta başında TCMB tarafından yayımlanan reel kesim güven endeksi, temmuzda 103,7 seviyesine gerileyerek, son iki yılın en düşük seviyesi kaydedildi.

© The Independentturkish