Türkiye Cumhuriyet Merkez Bankası (TCMB), 2020'nin başından bu yana sekizinci kez zorunlu karşılıklarda (ZK) düzenlemeye gitti.

Zorunlu karşılığın ne olduğunu anlatarak başlayalım…

Türkiye'de faaliyet gösteren yerli ya da yabancı tüm bankalara uygulanan zorunlu karşılık oranı, bankaların hesaplarında tuttukları mevduat miktarına göre Merkez Bankası'nda bulundurmaları gereken parayı belirliyor.

Yani, bir ülkede zorunlu karşılık oranı yüzde 10, bankanın mevduatları toplamı 100 lira ise, söz konusu banka mevduatının 10 lirasını Merkez Bankası'na park ediyor.

Bu oran yüzde 30 olursa, Merkez Bankası'nda tutulacak miktar 30 liraya yükseliyor. Bu da bankanın elindeki mevduatı azaltıyor.

Zorunlu karşılıklar hangi para cinsinden tutuluyor?

Zorunlu karşılıklar;

- Türk lirası yükümlülükler için Türk lirası olarak,

- Yabancı para yükümlülüklerde ise ABD doları ve euro cinsinden Türkiye Cumhuriyet Merkez Bankası'ndaki hesaplarda tutuluyor.

Ayrıca, Türk lirası yükümlülükler için tutulması gereken zorunlu karşılıkların, en fazla yüzde 10'u ABD doları ve/veya euro cinsinden, en fazla yüzde 15'i standart altın cinsinden, belli katsayılar ile çarpılarak TCMB nezdindeki hesaplarda tesis ediliyor.

(TCMB'den 15 Eylül 2021'de yapılan açıklamaya göre Türk lirası zorunlu karşılıkların döviz cinsinden tesis edilmesi imkânı, 1 Ekim'den itibaren, yüzde 10'dan sıfıra indirilerek sonlandırılacak.)

Zorunlu karşılık oranları neydi, ne oldu?

Son olarak, Merkez Bankası'ndan 15 Eylül'de yapılan açıklama ise döviz cinsinden mevduatlarla alakalıydı.

Döviz cinsinden mevduat ve katılım fonuna uygulanan zorunlu karşılık oranları tüm vade dilimlerinde 200 baz puan artırıldı.

Buna göre vadelerine göre bazı yükümlülüklerin tabi olduğu zorunlu karşılık oranları şöyle:

| Türk Lirası Zorunlu Karşılık Oranları | ||||

|

Mevduat/katılım fonu (yurt dışı bankalar mevduatı/katılım fonu hariç) |

Oran (%) | |||

| Kasım 2020 | Şubat 2021 | |||

| a) Vadesiz, ihbarlı, 1 aya kadar ve 3 aya kadar (3 ay dâhil) vadeli | 6 | 8 | ||

| b) 6 aya kadar (6 ay dâhil) vadeli | 4 | 6 | ||

| c) 1 yıla kadar vadeli | 2 | 4 | ||

| d) 1 yıl ve 1 yıldan uzun vadeli | 1 | 3 | ||

| Yabancı Para Zorunlu Karşılık Oranları | ||||

| Mevduat/katılım fonu (yurt dışı bankalar mevduatı/katılım fonu ve kıymetli maden depo hesapları hariç) | Oran (%) | |||

| Kasım 2020 | Temmuz 2021 | Eylül 2021 | ||

| a) Vadesiz, ihbarlı, 1 aya kadar, 3 aya kadar, 6 aya kadar ve 1 yıla kadar vadeli | 19 | 21 | 23 | |

| b) 1 yıl ve 1 yıldan uzun vadeli | 13 | 15 | 17 | |

| Kıymetli maden depo hesapları | ||||

| a) Vadesiz, ihbarlı, 1 aya kadar, 3 aya kadar, 6 aya kadar ve 1 yıla kadar vadeli | 22 | 22 | 24 | |

| b) 1 yıl ve 1 yıldan uzun vadeli | 18 | 18 | 20 | |

Yukarıdaki tabloya göre bankada tutulan 100 dolarlık döviz cinsinden mevduatın, kasım ayından sonra 19 doları TCMB bünyesinde tutuluyordu. Bu miktar, 23'e kadar çıkmış durumda.

Döviz cinsinden zorunlu karşılıklar neden artırıldı?

Uzmanlar, zorunlu karşılık oranlarının artırılmasının nedenlerini birden çok başlık altında açıklıyor:

- Rezerv Opsiyonu Mekanizması'nın (ROM) kaldırılacak olması

- Rezervlerin artırılmak istenmesi

- Faiz indirimine hazırlık

- Toplumdaki dövize yönelişi frenlemek

Artık Türk lirası zorunlu karşılıkların belli bir bölümü döviz olarak tutulamayacak

Esasında Rezerv Opsiyonu Mekanizması'ndan (ROM) yukarıda bir miktar bahsettik.

ROM, bankaların TCMB'de tutmak zorunda oldukları Türk lirası zorunlu karşılıkların belirli bir yüzdesini döviz (dolar ve/veya euro) ve standart altın cinsinden tesis edebilmelerine imkan tanıyan bir uygulama.

Yani bir bankaysanız ve 100 liranın 10 lirasını Merkez Bankası nezdinde tutacaksanız. Bunu lira cinsinden de döviz cinsinden de tutabilirsiniz. Hâliyle döviz cinsinden Merkez Bankası'na park ettiğinizde, TCMB'nin de döviz rezervlerine katkı sağlıyorsunuz.

Mevcut durumda, Türk lirası yükümlülükler için tutulması gereken zorunlu karşılıkların en fazla yüzde 10'u dolar ve/veya euro cinsinden, en fazla yüzde 15'i standart altın cinsinden, belli katsayılar ile çarpılarak TCMB nezdindeki hesaplarda tesis ediliyor.

1 Temmuz öncesi Türk lirası zorunlu karşılıkların döviz cinsinden tesis edilmesi imkânı azami oranı yüzde 20'ydi. Daha sonra yüzde 10'a düşürüldü.

1 Ekim itibarıyla da sıfırlanacak. Yani ekimden itibaren bankalar, Türk lirası zorunlu karşılıkların belirli bir bölümünü döviz olarak tutamayacak.

15 Eylül'deki zorunlu karşılık hamlesinin gerekçesini "fiyat istikrarı temel amacı doğrultusunda, parasal aktarım mekanizmasının etkinliğinin artırılması için" diyerek açıklayan Merkez Bankası, ROM imkanının sonlandırılacağını da yineledi ve ekledi:

Bu kararla birlikte, 1 Ekim 2021 tarihi itibarıyla Türk lirası cinsinden zorunlu karşılık tesislerinin yaklaşık 13,9 milyar Türk lirası, döviz ve altın cinsinden zorunlu karşılık tesislerinin ise yaklaşık 3,4 milyar ABD doları karşılığı tutarında artması beklenmektedir.

Merkez Bankası'nın araçlarının ve uygulamalarının sade olması gerektiğini savunan ekonomistler, çok fazla oran ve çarpan hesabı yapılan ROM'u karmaşık buluyordu.

"Amaç, ROM'dan oluşacak boşluğu doldurmak"

Marmara Üniversitesi Öğretim Üyesi Prof. Dr. Burak Arzova'ya göre, Merkez Bankası'nın 15 Eylül'deki zorunlu karşılık kararı, rezerv opsiyon mekanizmasının kaldırılmasıyla doğacak döviz boşluğunu doldurmak.

"Bu durumun rezervlere kısmen etkisi olacak ve 2-2,5 milyar dolarlık bir katkı sağlayacak" diyen Arzova, iki yıla yakındır eksi seviyede seyreden net rezervlere ise bir etkisinin olmayacağını söyledi.

Kararı bir para politikası aracı olarak düşünmemek gerektiğini, teknik bir hamle olduğunu vurgulayan Arzova, dolar kuruna etkisi olmayacağını aktardı.

"Net rezerv turizm ve ihracatla artar"

Bu tip hamlelerin geçici çözümler olduğunu söyleyen İstanbul Portföy Yönetici Ortağı Turgay Ozaner'e göre ise Merkez Bankası'nın rezerv artırımı bu şekilde olmamalı, net rezerv artırımı olmalı.

Bloomberg HT'ye yaptığı açıklamada özellikle son üç ayda turizm gelirleri ve ihracatın, TCMB net rezervlerini eksi 50 milyar seviyelerinden eksi 40 milyar seviyelerine çektiğini hatırlatan Ozaner, "Önümüzdeki dönem turizm olmayacak, enerjide yüksek seyreden fiyatlar biraz daha zorlayacak. Ona bir hazırlık olduğunu düşünüyorum" dedi.

Merkez Bankası'nın toplam rezervleri 10 Eylül haftasında 120 milyar 142 milyon dolara yükseldi. Bunun 79 milyar 661 milyon doları brüt döviz rezervleri. Ancak swap hariç net rezerv ise eksi 39,2 milyar dolar.

"Brüt rezerv artışı sadece borçlanarak oluyor"

Dünya gazetesi için gazeteci Hakan Güldağ ile yaptıkları "Şans Sohbetleri"nde konuşan ekonomist Ali Ağaoğlu, Merkez Bankası'nın brüt rezervlerindeki artışın, borç alarak gerçekleştiğini söyleyerek "TL'yi verip karşılığında döviz almışlığı yok" ifadelerini kullandı.

Bu borçlar arasında, vadesi geldiğinde ödenmesi gereken para değiş tokuşu (swap), IMF'den alınan SDR hakkı ve Hazine borçlanmaları da var.

"TL'ye güven azaldığı için döviz tercih ediliyor"

Ayvansaray Üniversitesi Rektör Yardımcısı Prof. Dr. Emre Alkin de kendi internet sitesinde yaptığı değerlendirmede zorunlu karşılık oranı adımını, "TL'ye karşı güveni tesis edemediğimiz için bu sefer Bankaları zorlayarak hem rezervleri artırmak hem de döviz mevduatını azaltmak için alındı" diyerek açıkladı.

Bu durumun ciddiyetle analiz edilmesi gerektiğini aktaran Alkin, "Acaba tasarruf sahipleri, DTH (döviz tevdiat hesabı) için önerilen faizi beğendikleri için mi döviz mevduatı tercih ediyorlar? Elbette faizin ehven seviyede olması tasarruf sahibi için önemli bir gerekçe ama daha çok TL'ye güven azaldığı için döviz tercih ediliyor. Hatta Dolar/TL gevşediği zaman döviz alımı daha da hızlanıyor" dedi.

"Biz TL'ye güveni artıramadık, faturasını siz ödeyeceksiniz"

"Bu kararla beraber aslında ekonomi yönetimi bankalara "biz TL'ye güveni artıramadık, faturasını siz ödeyeceksiniz" diyor" değerlendirmesini Alkin, şöyle devam etti:

Bankalar kaynak kompozisyonuna göre kredi verdikleri zaman riskleri daha iyi yönetirler. Ancak mevduat yani en temel yükümlülük ağırlıklı olarak döviz, krediler yani en temel alacaklar ağırlıklı olarak TL haline gelince meseleyi yüzdürmek zorlaşıyor.

Dövizi ile gelip hesap açana "getirme bana" denemeyeceği gibi, TL mevduatını dijital ortamdan dövize çevirenlere engel olan bir kanun da yok. Kişiler kendi risk tercihlerine göre özgürce hareket edebiliyorlar.

Demek ki, Merkez Bankası zorunlu karşılık hamlesiyle 1 taşla iki kuş vurmak istiyor. İlki bankalardan gelecek karşılıklarla rezervlerini biraz daha artıracak, ikincisi ise bankaların DTH kabul etmelerini yavaşlatacak. Haydi ilki daha elle tutulur diyelim, ikincisi daha önce test edildi ve başarılı olamadı.

Döviz alım-satım vergisi de bankaları düşük DTH faizine zorlamak da etkili olmuyor. Vatandaş dövizin TL karşısındaki hakimiyetinin bitmeyeceğine inanmışsa, hele ki döviz düştükçe yapılan açıklamalarla yükseliyorsa, şartlar ne olursa olsun DTH'tan vazgeçmez.

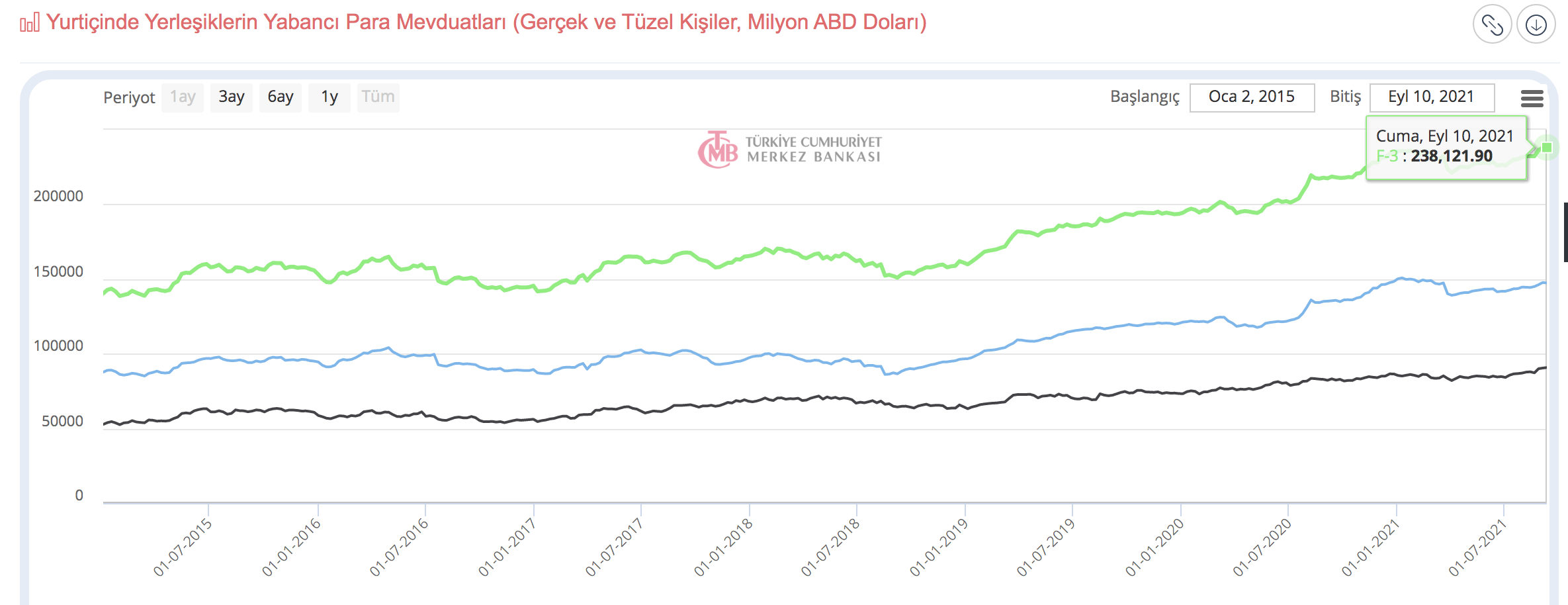

Aşağıda Merkez Bankası tarafından hazırlanmış olan grafik, Türkiye'de yerleşik gerçek ve banka dışı tüzel kişilerce mevduat ve katılım bankalarında tutulan yabancı para mevduat düzeyini gösteriyor.

Buna göre gerçek kişilerin ve kurumların elinde tuttuğu döviz miktarı, 10 Eylül itibarıyla 238,1 milyar dolar. Bu miktar, 11 Eylül 2015'te 155,6 milyar dolar, 11 Eylül 2020'de ise 218 milyar dolar seviyesindeydi. 238,1 milyar doların 147,3 milyar doları gerçek kişilere ait.

"Nasrettin Hoca'nın koyun yünü hikayesine benziyor"

Ekonomist Ali Ağaoğlu'na göre "Ben faizleri indireceğim, insanlar döviz alacaklar, aldıkları dövizi bankalar için maliyetli hale getireyim ki onları döviz almaktan vazgeçirsin" düşüncesi çok zorlama bir politika:

Bu biraz Nasrettin Hoca'nın 'yol kenarına dikenler ekeceğim, koyunlar geçerken yünleri takılacak, onları toplayacağım, yünleri pazarda satacağım' hikayesine benziyor.

Zaman en kıymetli kaynak. En kıt kaynak. Ders alınsaydı, tarih tekerrür eder miydi?

Faiz indirimine hazırlık mı?

İstanbul Portföy Yönetici Ortağı Turgay Ozaner, Bloomberg HT'ye yaptığı açıklamada faiz indirimi ihtimalini 23 Eylül'deki Para Politikası toplantısı için "yüzde 50-yüzde 50" gördüğünü, ekimdeki toplantı için ise yüzde 90 olarak öngördüğünü aktardı.

"Yine kan pıhtılaştırıcı ve kan sulandırıcıyı bir arada veriyorsunuz"

Ali Ağaoğlu, döviz cinsinden mevduatlara uygulanan zorunlu karşılıkların üç ayda iki kez yükseltilmesinin faiz indirimine hazırlık sayılmayacağı görüşünde.

"Faiz inmesi, bankacılık sistemine ‘Ben size daha ucuz finansman sağlayacağım, siz gidin kredi verin' demek" diyen Ağaoğlu, şöyle devam etti:

O zaman neden zorunlu karşılıkları artırıyorsunuz?

Merkez Bankası'nın faiz artıracağı bir toplantıya gidiliyor olsaydı, ‘birbirini destekleyen bir politikaya gidiliyor' derdim.

'Hem faizleri artıracaksınız hem de piyasadaki likiditeyi çekeceksiniz demek ki Türk lirasını güçlendireceksiniz' denilebilirdi.

Bir faiz indirecekseniz piyasadan TL'yi çeker misiniz?

Ancak bir yandan Bankacılık Düzenleme ve Denetleme Kurumu (BDDK) kredi kartı ve tüketici kredilerinde taksitleri azaltıyor, diğer yandan ÖTV ve konut kredilerinde müteaahhitleri ve inşaat sektörünü destekleyecek adımlar atılıyor.

Yine kan pıhtılaştırıcı ve kan sulandırıcıyı bir arada veriyorsunuz. Artık bünye kaldırmıyor.

"Kur tarafı, olası bir faiz indirimine karşı sigorta aldı"

Yıl sonuna kadar herhangi bir faiz indirimi beklemediğini söyleyen Ağaoğlu, dolar/TL kurunun 8,26 liradan 8,50 seviyesine çıkmasını ise "Kur tarafı, olası bir faiz indirimine karşı kendince bir tür sigorta aldı" diyerek yorumladı.

Enflasyon oranı (Yüzde 19,25), politika faizinin (Yüzde 19) üzerine çıktıktan sonra TCMB Başkanı'nın yüzde 16,76'lık çekirdek enflasyona dikkat çekmesini de yorumlayan Ağaoğlu, faizin bu seviyelere indirilme ihtimali ile ilgili "Bir kez daha merkez bankacılığı literatürüne girersiniz" dedi.

Gelecek yıl faiz artırımı sürecine girmesi beklenen Amerikan Merkez Bankası'nın kararı ne olursa olsun bir faiz indirimi sürecine girileceğini belirten Turgay Ozaner, "Çekirdek enflasyona göre bir faiz indirimi yapmaya kalkarsanız, piyasanın Dolar/TL tepkisi ciddi şekilde yukarı doğru olur" ifadelerini kullandı.

Yüzde 19 aşılınca, yüzde 16,76'lık çekirdek enflasyon sinyali gelmişti

Merkez Bankası Başkanı Şahap Kavcıoğlu, 29 Temmuz'daki gerçekleşen yılın üçüncü Enflasyon Raporu sunumunda şu ifadeleri kullanmıştı:

Enflasyonda kalıcı düşüşe işaret eden güçlü göstergeler oluşana kadar politika faizi, güçlü dezenflasyonist etkiyi muhafaza edecek şekilde, gerçekleşen ve beklenen enflasyonun üzerinde oluşturulmaya devam edilecektir.

fazla oku

Bu bölüm, konuyla ilgili referans noktalarını içerir. (Related Nodes field)

Ağustostaki faiz oranlarına ilişkin duyuruda da tekrar edilen bu cümle, piyasa tarafından, "Enflasyon, politika faizinin üzerine çıkarsa Merkez Bankası da faizi artıracak" şeklinde yorumlanmıştı.

Gelinen noktada: Türkiye Cumhuriyet Merkez Bankası politika faizi yüzde 19, ağustos ayı enflasyonu is yüzde 19,25.

Yüzde 19,25'lik oran, manşet enflasyona ait.

Kavcıoğlu, 8 Eylül'de Alman-Türk Ticaret ve Sanayi Odası tarafından düzenlenen toplantıda yaptığı konuşmada ise ağustos itibarıyla yüzde 16,76 olan, "çekirdek enflasyona" dikkat çekti.

"Küresel merkez bankacılığında, para politikası duruşu belirlenirken, para politikasının etkisi dışında olan kısa vadeli arızi unsurlardan arındırılmış çekirdek enflasyon göstergeleri esas alınır" diyen Kavcıoğlu, "Özellikle salgının getirdiği olağanüstü koşullar, az önce bahsettiğim sebeplerden ötürü, enflasyonun kısa vadeli oynaklıklardan arındırılmış ana eğilimini ölçmeye yarayan çekirdek enflasyon göstergelerinin önemini artırmakta" açıklamasını yaptı.

Haliyle bu durum piyasada, "Manşet enflasyon, faizlerin üzerine çıkınca; çekirdek enflasyona dönüldü. Yoksa faiz indirimi gelmeyecek mi? Gelecekse bu seviye mi düşünülüyor" şeklinde yorumlandı.

TCMB'nin son yaptığı zorunlu karşılık hamlesi ise "Faiz indirimine hazırlık mı yapılıyor?" yorumlarına neden oluyor.

© The Independentturkish